BEPS2.0税務対応支援サービス

BEPS2.0とは、多国籍企業により国際的な税逃れや利益移転の問題に対処するための新たな税制改革の取り組みです。BEPS2.0第1の柱は、グローバルな事業所得に対する課税権を市場国に広く割り当てること、第2の柱は国際的な最低課税率(グローバルミニマム課税)を確立し、低課税国への利益逃避を防ぐことを目的としています。

EYは、国内外の税務、税務コンプライアンス、税務テクノロジーのプロフェッショナルから成るグローバルチームを編成し、クライアント企業のBEPS2.0税務対応をサポートします。

グローバルミニマム課税に備える

グローバルミニマム課税に合意した国・地域では、国際ルールが国内法に導入される予定です。多国籍企業は、自社と関連のある国・地域の動向を注視する必要があります。大企業の大半は、グローバルミニマム課税導入への対応に着⼿したばかりです。各企業は、新たな税額の算定や財務諸表への影響を評価し、世界中の各税務当局に報告する⽅法を⾒つけることが重要です。また、新たな計算方法とデータを管理し、グローバルミニマム課税に従って納税額を算出し、報告義務を履行するために、社内のプロセスとシステムの調整が必要です。

世界各国の租税政策担当者は、経済のグローバリゼーションとデジタル化を踏まえ、国際税制の⼤幅な変更の提案に向けて共同で取り組んでいます。デジタル経済への課税に対処するG20/経済協⼒開発機構(OECD)のプロジェクトは、BEPSに関する先⾏プロジェクトで2015年に公表された最終報告書に基づき、2019年に開始されました。

BEPS2.0と呼ばれる現行プロジェクトには、2つの要素があります。

- 第1の柱は、ネクサス(課税の根拠となる結び付き)と利益配分ルールの改定で、グローバルな事業所得に対する課税権を市場国に広く割り当てることが目的です。

- 第2の柱は、新たなグローバルミニマム課税の導入に向け、BEPS2.0プロジェクトに参加する141の国・地域が2021年12月に合意した新ルールです。

第2の柱のモデルルールの規定では、全世界の売上高が7億5,000万ユーロ以上の多国籍企業(MNE)グループに対し、15%のグローバルミニマム課税が適⽤されます。

EYができること

EYは、国内外の税務、税務コンプライアンス、税務テクノロジーのプロフェッショナルから成るグローバルチームを編成し、複雑なルールへの対処や、潜在的な影響の評価をサポートします。また、EYのチームは、ルールの制定・施行に備え、安定的で実⾏可能な計画の策定をクライアントと共に進めることも可能です。

重⼤な税務上の課題をエンドツーエンドでサポート

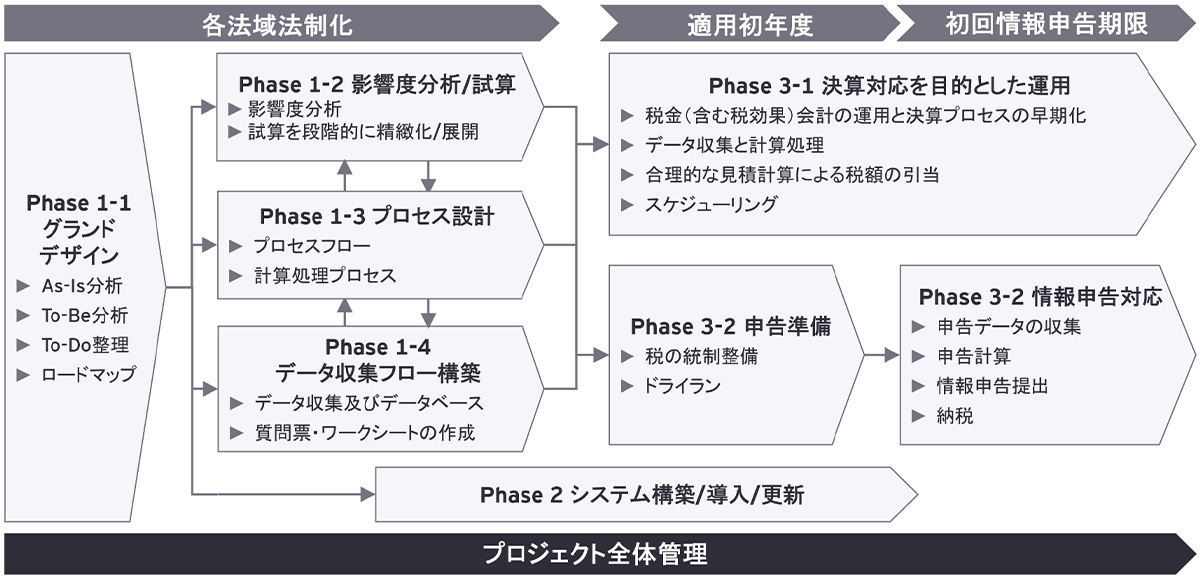

第2の柱の影響を受ける企業は、⾃社の将来の実効税率(ETR)に対する影響の評価をすでに始めているかもしれませんが、それはスタート地点に過ぎません。下の図では、グローバルミニマム課税に対処する4つの段階を⽰していますが、⼤半の企業がまだ第1段階にあります。

EUにおける国別報告書(EU PCbCR)の開示に関する最新状況一覧

EU指令の内容と、EU加盟国および欧州経済地域(EEA)諸国の国内法制化の進捗状況やCbCR開示要件の概要を確認できます。

BEPS 2.0 -Pillar Two Developments Tracker

BEPS 2.0第2の柱で策定されたグローバルミニマム課税の実施に関する、各国・地域の動向をリスト形式でまとめています。

The Latest on BEPS and Beyond

OECDのBEPSプロジェクトにおける最新の動向や、BEPSに関連する国際機関および各国・地域の政策などを取り上げています。

自社に適した行動計画の策定

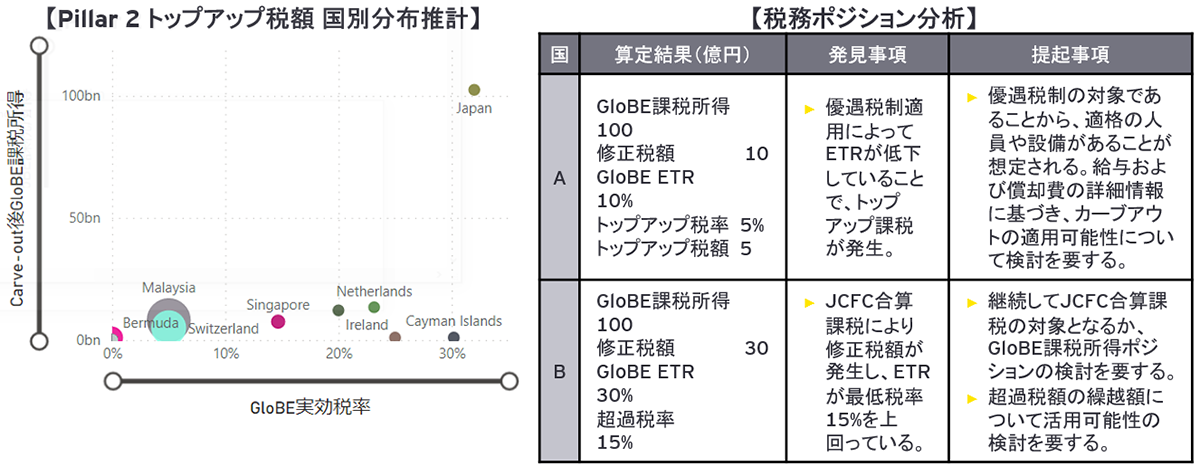

全般的な影響評価を終えた多国籍企業は、グローバルミニマム課税導⼊に備え、コンプライアンスとマネジメントに関する実⾏可能な計画を策定する必要があります。しかし、時間は刻々と過ぎていきます。課題を可能な限り早急に⾒定め、計画実施に先⽴って解決することが必要です。EYでは、2021年以降の国際合意に基づき想定される制度を前提として、第2の柱(Pillar 2)の影響度(税インパクトなど)を分析した上で、税務ポジション分析とアクションプラン提⽰を⾏います。

計画の実施

第2の柱に備えるには、税務、会計、法務、システム/IT、ビジネスの利害関係者などが関わる、部⾨横断的な調整を⼗分に⾏う必要があります。

グローバルミニマム課税ルールは極めて複雑であるため、⼀部の企業にとっては圧倒的な、そしてすべての企業にとっては⼤きな課題となる可能性があります。EYのチームと共に取り組むことで、この複雑なルールに対処し、コスト、サービス、税務上の紛争、税務リスクの間のバランスを取りながら、適⽤されるルールに準拠することが可能になります。

BEPS2.0関連ニュース

- OECD/G20包摂的枠組み、第1の柱の利益Bと第2の柱に関する文書を公表(2024年7月17日)

- EUにおける国別報告書(EU Public Country-by-Country Reporting:EU PCbCR)の開示に関する最新状況一覧(2024年3月24日)

- OECDによる第1の柱Amount Bに関する最終ガイダンス発表(2024年3月6日)

- OECD、第1の柱 Amount Aを実施するための多数国間条約を公表(2023年12月6日)

- OECD、第1の柱と第2の柱に関する文書を公表 ~初期的な考察~(2023年8月3日)

- OECD、第2の柱GloBEルールの運用指針を公表(後編)(2023年3月8日)

- OECD、第2の柱GloBEルールの運用指針を公表(保険会社編)(2023年3月6日)

- OECD、第2の柱GloBEルールの運用指針を公表(前編)(2023年2月28日)

- IFRS Developments:国際課税ルール BEPS2.0 第二の柱導入に伴うIASBプロジェクト(2023年1月6日)

- OECD/G20包摂的枠組み、BEPS2.0プロジェクト第2の柱GloBEルールの下でのセーフハーバーと罰則免除に関する文書を公表(2022年12月27日)

- IFRS Developments:OECD BEPS第2の柱 - GloBEルール:会計上の影響(2022年9月7日)

- OECD、第2の柱のモデルルールに関するコメンタリーと計算例を公表(後編)(2022年4月15日)

- OECD、第2の柱のモデルルールに関するコメンタリーと計算例を公表(前編)(2022年4月12日)

- OECD、第2の柱(グローバルミニマム課税)に関するモデルルールを公表 後編(2022年1月26日)

- OECD、第2の柱(グローバルミニマム課税)に関するモデルルールを公表 前編(2022年1月7日)

- 国別報告書(CbCR)の開示に関するEU指令が2021年12月21日に発効へ ~EUに子会社を保有する日本企業グループもCbCR開示の対象に~(2022年1月5日)

- OECD、BEPS 2.0 Pillar 2 GloBEモデルルールを発表(2021年12月23日)

- OECD、BEPS 2.0プロジェクトの大枠合意の更新に関する声明を発表(2021年10月14日)

- グローバル課税の新秩序:BEPS 2.0による保険業界へ与える影響(2021年10月5日)

- OECDがBEPS 2.0プロジェクトに関する大枠合意を発表(2021年7月8日)

- OECD、BEPS2.0第1の柱に関するブループリントを発表(2020年11月12日)

- OECD、BEPS2.0第2の柱に関するブループリントを発表(2020年11月16日)

- OECD市場国に課税権を再配分するための「統合的アプローチ」を提案~BEPS2.0の新たな一歩~(2019年10月31日)

EYの最新の見解

BEPS2.0 関連イベント・セミナー

チーム

お問い合わせ

より詳しい情報をご希望の方はご連絡ください。