第1章

進化する税務・財務担当上級幹部

必要とされるスキルの変化に伴い、⼈材を効果的に配置することがより⼀層困難となっています。

⼈材はあらゆる組織において最も重要な資産であり、適切な⼈材を有することは、今⽇の税務・財務部⾨が直⾯するあらゆる課題を解決するために重要です。

従来、税務部⾨は法令知識を重んじていました最⾼の税務スタッフは、どこで業務に従事しようとも、税法と規制を把握し理解していました。そして、このアプローチがうまく機能していたのは、税法が⽐較的安定し、企業の事業が数カ国のみで⾏われ、税務申告書が主として紙で作成され、税務当局に過去の収⽀の説明を提供していた時代でした。

回答者の83%は、税務・財務担当者のコアコンピテンシーの組み合わせが今後3年間で専⾨的な法令知識から、データ、プロセスおよびテクノロジースキルに移⾏すると回答しています。

コアコンピテンシー

83%の回答者は、税務・財務担当者は専門的な法令知識十種から、今後3年間でデータ、プロセスおよびテクノロジースキルにシフトすると考えています。

「今⽇の税務専門家は依然として水準の税務の専門的知識を備えている必要があります。同時に、データサイエンスを深く理解し、新しい電子税務申告の要求事項を満たす能⼒を備えている必要もあります。彼らには、⼈⼯知能、⾃動化、機械学習、データガバナンス、アナリティクスなどのツールについて習熟している必要があります」とBartonは述べています。

税務専門家は、ますます積極的な姿勢で、税務データとそれらの税務当局への開示がビジネスへ与える影響を理解し、それらの影響を経営幹部に報告する必要性が高まっています。さらに、新型コロナウイルス感染症のパンデミックによる経済的影響を軽減するために政府が実施する経済対策をはじめ、急速に展開する法令や救済策を解釈し、⾏動できる態勢を整えておくことも重要となります。

調査回答者は、有能な人材を生み出す上で、以下の3つの課題を特定しています。

1. すでに存在するスキルギャップの拡大

調査回答者全体の39%は、必要なスキルを持ち現代の税務・財務部⾨において、有用となるであろう⼈材を集め、維持するのに苦労していると述べています。そして、45%の回答者が税務・財務担当者に新しいキャリアアップの機会を提供するのに苦労しています。

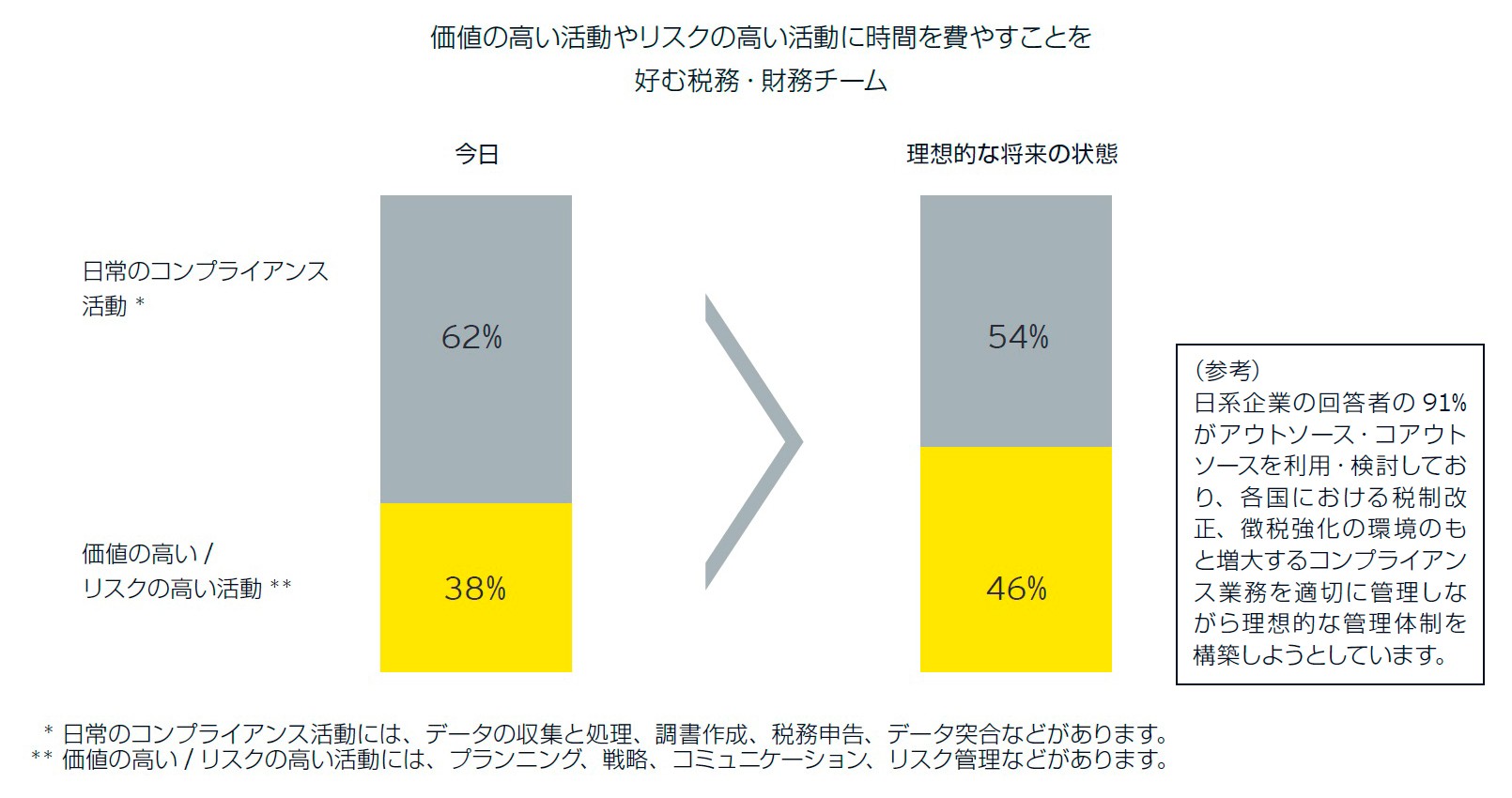

2. 日常のコンプライアンス業務に費やす時間が過多

回答者の多くは、社員が日常のコンプライアンス業務に多くの時間を費やしていると述べています(第5章でさらに詳しく述べます)。業務の繰り返しが多く、スキルアップも得られない状況が組み合わさると、従業員はキャリアの進歩が妨げられていると感じ、企業はすでにいる人材を失う危険性が高まります。

3. 将来に向けたスキルアップ

現代の税務業務モデルにおいて人材を適切に得るということは、現在の従業員に将来へ向けたスキルを提供することを意味します。研修およびスキル開発プログラムは、状況に応じて改良される必要があります。場合によっては、すでに堅固な継続教育プログラムを実施しているサービスプロバイダーと協力して、税務専門家にテクノロジーツールと法規制の変更に関する最新の知識を身に付けさせることが理にかなっている場合もあります。

第2章

法律および規制の変化

新しい法律や規則導入の容赦ない変化のスピードは、税務・財務部⾨に負担をかけています。

過去10 年間の税制および規制変更のスピードは驚異的であり、そのペースが鈍化する可能性はないと言っても過言ではありません。EYワールドワイド・コーポレート・タックスガイド(EY Worldwide Corporate Tax Guide)は、過去に発生した変更の件数を示す1つのバロメーターです。1991年の初版は106の国・地域をカバーし、合計381 ページでした。2010年までに、915ページに増えました。2019年には、1991年版で取り上げられた同じ国・地域の法人税法を説明するのに1,352 ページを要しました。

世界保健機関が新型コロナウイルス感染症のパンデミックを宣⾔してから最初の10⽇間で、55を超える国・地域で経済対策が制定されました。詳細はまだ流動的ですが、税務がその重要な手段の1つであるといえます。経済協力開発機構によると、2008年の世界金融危機においては、各国政府がその対応策として実施したすべての経済対策のうち56%が税制を通じて行われました。

世界中に広がるデジタル化

今年だけでも、世界中のかなりの数の国・地域が税制改革を実施しており、その多くがとても広範囲なものとなっています。一方、税務行政のデジタル化も進化しており、地理的にも文化的にも遠く離れた国々であっても、例えば、ブラジルからイギリスに及ぶまで、開始から完了までのコンプライアンスプロセスを完全にデジタル化しています。国別報告事項から共通報告基準、標準フォーマットによる会計データ提出(SAF-T)対応により、業務負荷が増えます。

「私は30年以上にわたって税務に携わってきましたが、法律や規制の変化においてこれほどの大変革を経験したことはありません」と EY Global Tax and Finance Operate Leader の Dave Helmer は述べています。「これは単に法律や新しい規則の数が多いということではなく、税の概念がどのようにデジタル経済や近代経済における他のイノベーションに当てはめられるかという点においても大変革です。そして他の分野においてもそうであるように、秩序と確実性を得るまでにはしばらく時間がかかるでしょう」

法律や規制の変化においてこれほどの大変革を経験したことはありません。他の分野においてもそうであるように、秩序と確実性を得るまでにはしばらく時間がかかるでしょう

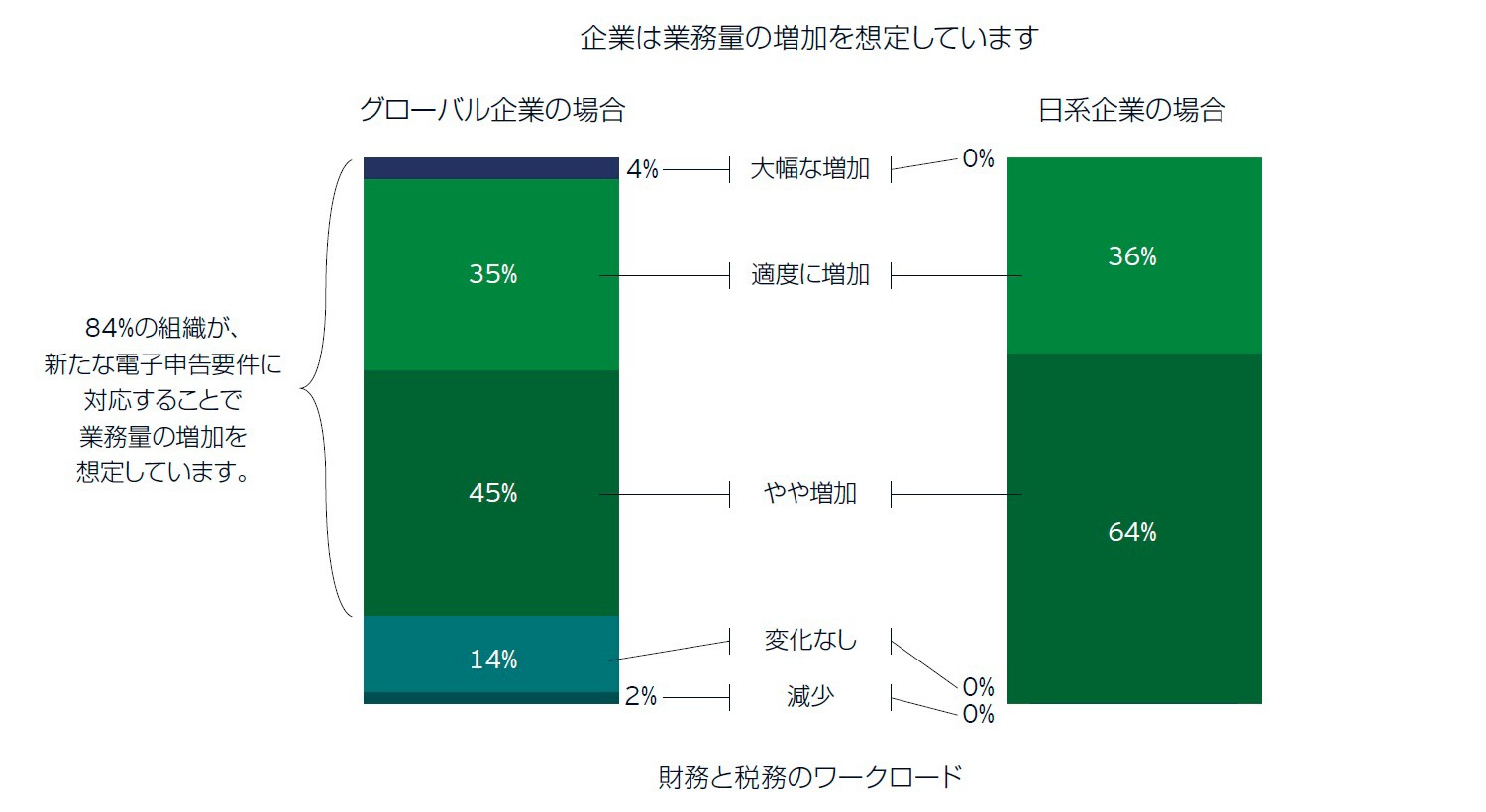

実際、この調査では、84%の企業が新たな電子申告要件に準拠することによる業務量の増加を予測し(日系企業においては100%が業務量の増加を予測)、51%の企業がそうした要件が企業の税リスクプロファイルの増加につながると予測しています。

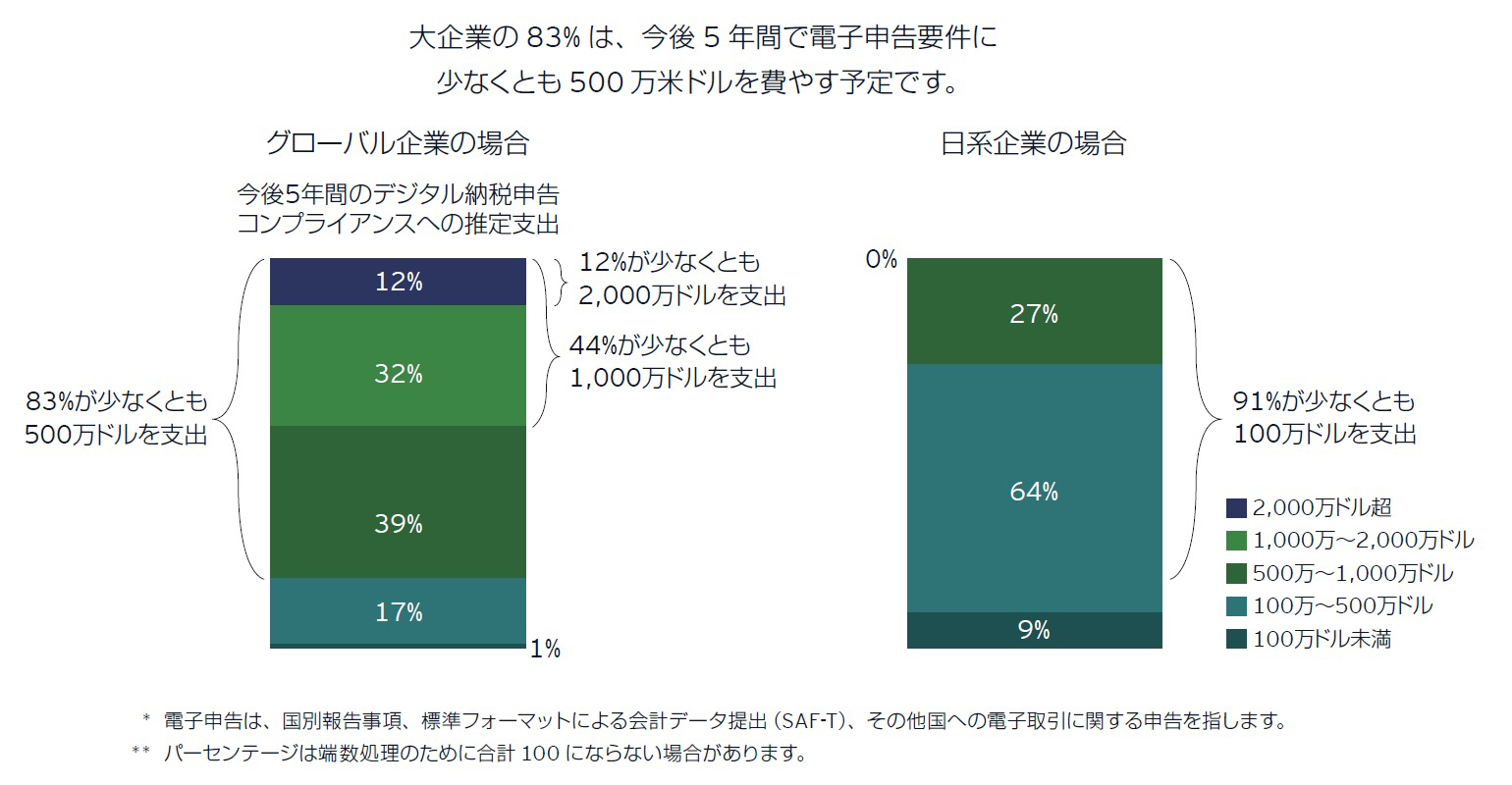

規模の拡大とコスト上昇

売上規模が200億米ドル以上の大企業は、最大の支出を想定しています。調査によると、83%の企業が今後5年間で新要件に対応するため少なくとも500万米ドル、44%は少なくとも1,000万米ドルを費やすと示しています(調査対象全企業では17%)。大企業のうち12%が、こうした対応に最低2,000万米ドルを費やす予定です。

これは大きな金額であり、企業は新たな要件に対応し続けるためにかなりの作業を行う必要があることを示しています。これらの要件を満たすコストは一度限りのものと見ることもできますが、企業は切り詰められた資金調達総額の範囲内で必要な投資を行う必要があります(第4章で詳説)。

Helmerは次のように述べています。「これはパラドックスです。企業は、新しい法律や規制を遵守するために多くの費用をかける必要があるだけでなく、長期的なコスト削減にも備える必要があります今目標とする適切な業務運営モデルを導⼊することは、将来的なコンプライアンス順守の成功につながります」

法律および規制の変更への対応

すべての変更を把握し、その影響を理解することは、現代の法人税務専門家に対するもう1つの厳しい要請です。企業は、世界中の主要な法改正を監視、評価し、それに対応し、電子申告要件を満たすための適切な人材と情報技術力を備えていると確信を持たねばなりません。あるいは、そうした対応ができる人や組織とチームを組む必要があります。

第3章

効果的なデータ活用と持続可能なテクノロジー戦略

⾮効率的なデータとテクノロジーの導⼊は、変⾰にとっての障壁を作り出します。

税務当局のデジタル化により、当局と企業情報を共有する方法に劇的な変化が生じています。法人税務部門は、報告先となる行政機関と同等のテクノロジーを配備し常に最新の状態に備えておく必要があります。さらに税務部門には、基礎となる会計システムのデータの設計とガバナンスに積極的に関与することが求められます。

戦略の追求

2020年のEY TFO調査によると、大多数の組織(73%)は、自社の税務・財務機能に関して正式な税務テクノロジー戦略を設定しています。税務機能の目標とビジョンを実行する上で最大の障壁について、次のいずれかを選択してもらいました。「予算がない」「必要な人材を採用できない」「データとテクノロジーの持続可能な計画がない」。そして回答者の65%が、障壁として「データとテクノロジーの持続可能な計画がない」を挙げたのです。文書で十分に裏付けられた予算と人材についての課題にこれらの企業が直面している事実を踏まえると、この結果は注目に値します。

これが特に憂慮されるのは、テクノロジーの変化のスピードが法規制のそれとほぼ一致しており、開発を推進していくには人材への要求が膨大になるためです。

「法規制の変化に対応するだけでなく、遅れを取らないようテクノロジーにも注視しながら、基本的なコンプライアンスの義務を満たそうとすれば作業は膨大となります。不可能と感じるのは無理もありません。テクノロジーがすぐに時代遅れになるかもしれないという懸念から、自信持って購入を決断できないというケースが多くあります」とHelmerは話し、続けて次のように述べました。「決断さえすればそれを活用できるリソースを間違いなく持っている企業もあります。ただ企業の多くは、これらの課題に集中的に注力するサービスプロバイダーとの連携を望むようになってきています」

変革のための戦略

65%の企業は、持続可能なデータとテクノロジーの計画を立てていません。

テクノロジーの非効率性

実際、現在のテクノロジーの利用は、業務効率がそれほど高くないようです。税務部門のわずか3%が人工知能(AI)や機械学習などの革新的なテクノロジーを広範囲に利用しており、15%の企業はそれらをまったく利用していません。

変革戦略の一環としてデータ収集やテクノロジーに投資していない企業は、税務部門の長期的な目的やビジョンを達成する能力を自ら制限してしまっています。さらに、スプレッドシートの多用は、複数のデータソースやシステムが税務目的用に正しく設計されていない結果がもたらすことがよくあります。エンタープライズシステムの最大限活用が有能で付加価値の高い税務部門を求める企業に大きなメリットをもたらすことができるでしょう。

ビジョンの実現に苦労している企業が、必要とされる全社的な税務テクノロジーを開発し、それを最新の状態に保つためにすべきことを検討する必要があることは明らかです。こうしたロードマップで、既存のデータ収集に対する確実な理解を得て、社内、外部ベンダーまたはハイブリッドアプローチを問わず、必要なテクノロジー技術を調達する方法を定める必要があります。

第4章

コストプレッシャーによる意思決定の推進

回答者の大多数が今後2年間で税務・財務部⾨のコスト削減を計画しています。

本調査の回答者は、新たな電子申告要件を満たすために一時的に費用が増加することを予想していますが(第2 章)、大多数がコスト削減プレッシャーが長期にわたって続くだろうと予想しています。

コスト削減

回答者の79%が今後2年間で税務・財務部門のコストを削減することを計画しています。平均的なコスト削減率は8.6%と予測されています。この傾向は大企業でより顕著であり、86%がこうしたコスト削減を想定しています。

コスト削減を計画する企業

79%の回答者は、今後2年間で税務・財務部門のコスト削減を計画しています。

コスト削減目標の平均値は、前回の報告書よりも高くなっており、前回の報告書では、77%の企業が今後2年以内のコスト削減目標を6%と予測していました。この継続性は重要であり、コスト削減は継続しており、今後増える可能性のあるプレッシャーポイントであることを示しています。

企業は、独自の税務対応機能を構築するか、またはタスクに100%焦点を当て成功のための規模を備えた外部プロバイダーと協働するかの選択に苦悶しています

削減のしきい値

注目すべきことに、回答者は、税務部門の特定の業務を第三者に対応させる場合、平均で8%のコスト削減となるだろうと述べています。この相関関係は、アウトソーシングまたはコアウトソーシングが8.6%のコスト削減目標を達成できるなら、当然解決策のひとつとして考慮されるであろうことを示唆しています。組織全体として自社対応、アウトソーシングのどちらを好むかは依然として決定要因のひとつですが、一方特定の業種では社内でコスト削減を選択する傾向にあります。

企業の目標とする業務運営モデルを近代化しようとする試みは、変化のペースが鈍化することはないため、永遠に続く課題です。企業はすべてのコンプライアンス義務を履行するため、社内組織で継続的に課題に取り組むか、あるいは人材、テクノロジー、プロセスを最新の状態に保つことに特化した外部ベンダーを雇うかの決断をする必要があります。

第5章

業務改善の必要性

適切な人が適切な場所で適切な仕事を行うことは、業務上不可欠です。

最後に、本調査はほとんどの税務・財務担当幹部がさらに多くの対応を目指していると明確に述べています。彼らは、従業員が企業にとって付加価値のあるパートナーになり、収益を改善する洞察を提供してくれることを望んでいます。時間や手戻りの多いコンプライアンス業務から従業員を解放することがそれを実現する重要なステップです。

人材の開放

回答者は、税務・財務担当者が日々のコンプライアンス業務に時間をかけすぎ(ほぼ3分の2)だと感じている、と述べています。新たに生じた税務要件と広範囲な金融規制から業務量の増加が想定されており、こうした状況はさらに悪化するだけでしょう。

全体として、企業は、税務・財務チームが日常業務に費やす時間を少なくすることを望んでいます。これは、より規模の大きい企業でより顕著であり、日常のコンプライアンス業務に費やす時間は51%が目標となっているにもかかわらず、実際には66%の時間が費やされています。

関連記事

コンプライアンスに費やす時間を削減するという必要性が示されている背景にあるのは、回答者の大多数(83%)が今後3年間で、税務・財務担当者の主要な税務専門的能力は、より多くのデータの収集、プロセスおよびテクノロジースキルが含まれるようになると想定している点です。

売上が200億米ドル以上の企業の場合、この数字は96%にのぼります。このことは、特に複数の国・地域で事業を展開している場合、大企業はより複雑で絶えず変化しうる課題に直面しているという見解を強めるものです。

こうした人々が能力を最大限に発揮できるようにするには、これらの目的をサポートする技術的プラットフォームを構築するか、あるいはすでにその機能を備えているベンダーと協力するかを選択する必要があります。繰り返しになりますが、これは各企業のニーズ、予算、リスクへ挑戦する意欲に基づき特に個別に決定されるべき事項です。

進むべき方向性

企業がどのように税務・財務部門を運営するか、という課題は、永遠に続く必要な変化に常にさらされているほぼすべての企業がこのことを認識しており、変革の過程にあると述べています。

大多数の企業が引続き業務変革していることは良いことですが、理論上の戦略と変更と実際に行われる現状との間には不整合があり、こうした戦略がどれほど持続可能なのかについても疑問が残ります。

本調査の結果を踏まえると、企業が現在も将来的にも税務・財務業務全体を広範囲に見渡し、サイロ化されたコンピテンシーではなく、まとまりのある統一体として業務に対応する必要があることは明らかです。同様に、アウトソーシングとコアウトソーシングは重要な役割を果たすと思われます。

すべての企業は、以下のガイドを参照して、自らが進むべき道を選ぶ必要があります:

1. 現在の目標とする業務運営モデルを精査する。今こそ、コスト管理、価値創造、リスク管理など自社の優先事項を検討して、税務・財務部門がビジネス戦略全体にどのように貢献できるかを検証するときです。これらの優先事項が明らかになれば、人材とテクノロジーのギャッを特定し、現在のモデルが将来どの程度持続可能なのかを判断することが容易になります。

2. 何を構築するかを決定する。一般に、税務・財務業務を引き続き社内で行うには、既存の人材、データプロセス、テクノロジーを最適化するために、ある程度の社内変革が必要です。企業によっては、例えば税務係争のプランニングや管理など、より価値が高くベスト・イン・クラスと見なす業務を社内で継続することを決定するかもしれません。しかし、企業はより有用性が高く統制のきく状態でこれらの業務を遂行できるか確認する必要があります。

3. 何をコアウトソーシングするか決定する。企業によっては、一部の業務、特に税務申告義務の履行、規制当局への提出、データ収集など、より単調な業務をコアウトソーシングする方が良いと判断する場合があります。これらの業務をコアウトソーシングすることで、集中処理による低コストや第三者の利用が実現できるかもしれません。

4. 適切な組合せを見つける。多くの企業は、ハイブリッドアプローチが自社にとって適切であると判断し、重要とみなす一部の税務・財務部門業務を社内で継続し、他の業務をコアウトソーシングする決定を行うでしょう。適切なハイブリッドアプローチにより、効果と効率の両方を最大化できる一方、従業員が収益に貢献する業務に注力することにより、企業にとって付加価値のあるパートナーになるよう強化することもできます。

第三者へのコアウトソーシングにより、税務コスト総額を削減し、予測不可能なIT費用を管理することができるようになるうえ、社内リソースをより戦略的な業務へ移すことができます。また、絶え間なく変化する世界に対応するため、ベンダーが必要な人材とテクノロジーに対して行っている継続的かつ多額の投資から得られるサービスを企業が活用できるようになります。

お問い合わせ

サマリー

かつてないスピードで変化が生じる中、多くの企業が税務業務の変革に取り組んでいますが、なかには、持続可能な戦略とその実行をつなげることに苦戦し、取り残されている企業もあります。企業は、人材の開発とコアウトソーシングの双方がソリューションに果たす役割を検討しながら、現在と将来の課題に包括的に取り組むために、サイロ型構造を打破することを求められています。

EY Japanの視点

EY Japanの視点