海外赴任者のコスト負担は、原則受益者である現地法人が負担するべきものとなります。しかし、日本では税法において例外的な措置である「較差補填」という独特の税制があり、「出向元法人の給与水準が出向先法人の給与水準より高い場合など、出向元法人が出向先法人との給与水準の較差を補填するために較差補填する場合、限定的に損金算入可能」として取り扱うことが可能となっています。

EYが2021年に実施したサーベイでは、40%の企業が過去に税務調査で較差補填について指摘を受けているとの結果が出ており、直近では下記のような指摘事例が発生しています。

- 海外出向者の給与や福利厚生の一部を日本本社で負担していたら、税務調査時に、海外勤務者規程や出向契約書などの提示を求められたが提出できるものがなかった。

- 前回の税務調査時に、「出張者のコストのうち、一定割合までの日本本社負担なら問題ない」と言われ、その通りに運用していたら、次回の税務調査時には、「割合についての根拠」を求められた。

税務調査においては、較差を合理的に説明する必要があり、①出向契約書や出向者規程などの形式面での負担関係の明確化、②同等の役職の駐在員と現地採用社員について給与水準に差が出ていないか、③現地の給与テーブルが同業他社と比較し同水準であるかについて、ベンチマークデータによる客観的な資料などを求められることになります。

指摘事例が増えている背景としては、法人税基本通達9-2-47で定められている較差補填の創設が昭和44年(1969年)と古いもので、日系企業の給与水準が海外各国と比べ著しく高額であった時代を反映していることが考えられます。OECDによると1997年では日本の平均年収は世界で14位でしたが、2022年は25位となっています。昨今では日本よりも給与水準の高い国が増えており、日本より給与水準の低い国であっても給与の較差はかなり減少しているという残念な実態も要因と思われます。

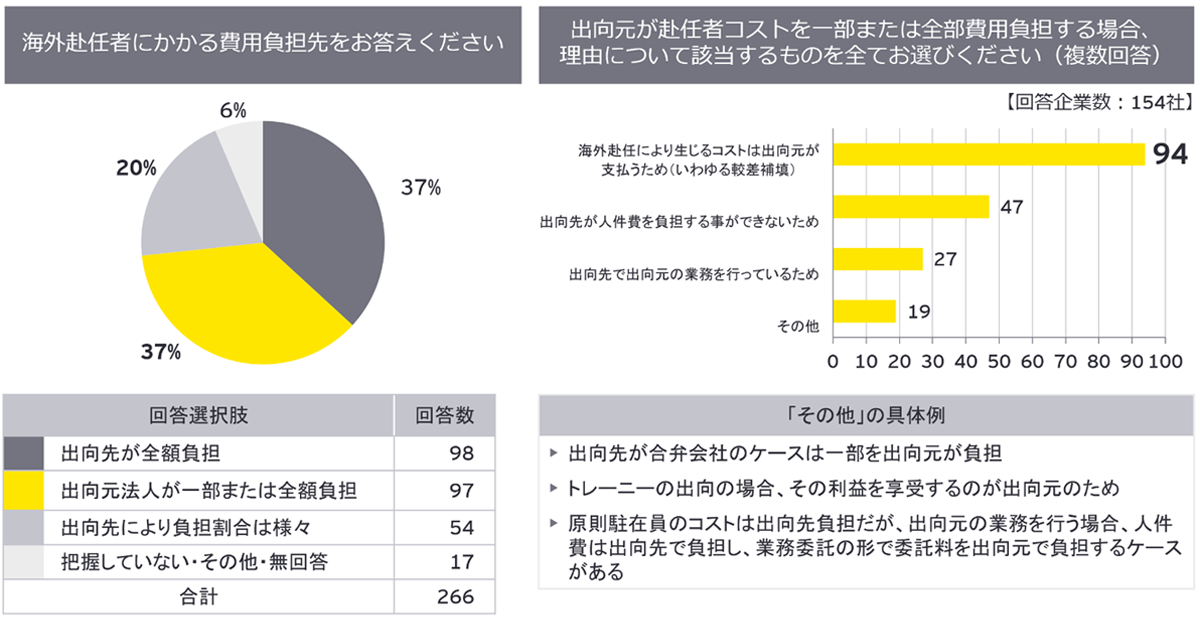

そのため、直近では出向先が全額費用負担するケースが増えており、2021年のEYによるサーベイ結果では約37%が全額現地払いを行っているとの結果となりました。

最後に、まとめとして較差補填については補填額・内訳の妥当性の主張がポイントとなるため、基本的に海外赴任者のコストは現地負担させるべき「受益者負担」の原則を踏まえたうえで、下記2点の整理をすることが肝要です。

- 給与の全体構造を把握し、日本本社として損金算入できるもの等を整理し、海外拠点へのインパクトを考慮しながら現地負担させるべき項目を整理。

- 現地拠点での損金算入可否を含む税務リスク等を調査し、法人税・個人所得税の税効果を考慮しつつ、全体としてメリットのある方法の検討。