2022年12月16日に令和5年度税制改正大綱が公表されました。

各府省庁からの資金決済法や暗号資産関連に関する要望事項では、資金決済に関する法律の改正を受けた所要の措置及び暗号資産の期末時価評価といった点が上がっていましたが、今回の税制改正大綱ではそのような点を踏まえた改正項目が織り込まれています。主な改正点は以下の通りです。

1. 資金決済に関する法律の改正1に伴う措置

資金決済に関する法律の改正により、デジタルマネー類似型ステーブルコインの1つとして特定信託受益権が新たに規定されました。

一方、現行制度上、信託受益権のうち受益証券発行信託の受益権については、金融商品取引法第2条第1項に規定する有価証券に該当するため税法上の有価証券となり、また税法上の特定受益証券発行信託については支払調書の提出が必要となっています。

そのため、他の電子決済手段等と同等に活用されるよう今回の税制改正で次のような所要の整備が行われます。

(1)有価証券の範囲

資金決済に関する法律の改正に伴い、同法の電子決済手段のうち特定信託受益権2を所得税法及び法人税法上の有価証券の範囲から除外することとする他、所要の措置を講ずることとされます。

(2)特定信託受益権の譲渡に係る告知

特定信託受益権の譲渡の対価が金銭以外のものである場合、その対価の支払いを受ける者は次に掲げる告知3を要しないこととされます。

- 株式等の譲渡の対価の受領者等の告知

- 信託受益権の譲渡の対価の受領者の告知

(3)特定信託受益権の譲渡に係る支払調書

特定信託受益権の譲渡の対価が金銭以外のものである場合、その対価の支払いを受ける者は次に掲げる調書4の提出を要しないこととされます。

- 株式等の譲渡の対価等の支払調書

- 信託受益権の譲渡の対価の支払調書

- 名義人受領の株式等の譲渡の対価の調書

(4)電子決済手段等取引業者に対する電子決済手段の移転に関する調書の提出義務

電子決済手段等取引業者は、2024年1月1日以後、顧客の依頼に基づき、国内電子決済手段勘定5と国外電子決済手段勘定6の間で電子決済手段の移転が行われる場合には、その移転に係る電子決済手段の種類、価額その他の事項を記載した調書を、当該電子決済手段等取引業者の営業所等の所在地の所轄税務署長に提出しなければならないこととされます(ただし、これらの移転に係る電子決済手段の価額が100万円以下である時を除きます)。

(5)電子決済手段の譲渡に関する消費税

資金決済に関する法律の改正に伴い規定する電子決済手段の譲渡について、消費税を非課税とする他、所要の措置を講ずることとされます7。

2. 暗号資産関連

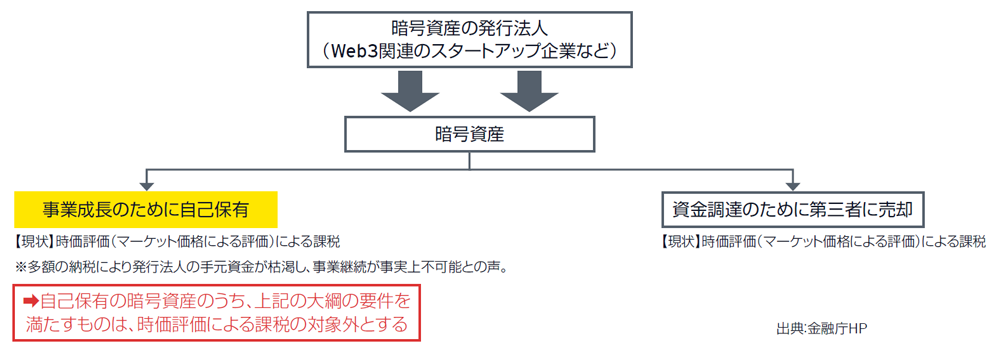

2022年11月28日に新しい資本主義実現会議で決定された「スタートアップ育成5か年計画」では、第2の柱であるスタートアップへの資金供給の強化と出口戦略の多様化のための具体的な取り組みの1つとして、Web3.0に関する環境整備が挙げられていました。これを背景として暗号資産の評価方法等について次の見直しが行われます。これにより、税制上の環境が整備されることで、ブロックチェーン分野におけるイノベーションの国内集積が促進され、国際競争力の向上に資するものと考えられます。

(1)法人が事業年度末において有する暗号資産のうち、時価評価により評価損益を計上するものの範囲8から次の要件に該当する暗号資産が除外されます。

① 自己が発行した暗号資産でその発行の時から継続して保有しているものであること

② その暗号資産の発行の時から継続して次のいずれかにより譲渡制限が行われているものであること

- 他の者に移転することができないようにする技術的措置がとられていること

- 一定の要件を満たす信託の信託財産としていること

(2)自己が発行した暗号資産について、所得税法及び法人税法上その取得価額を発行に要した費用の額とします。

(3)法人が暗号資産交換業者以外の者から借り入れた暗号資産の譲渡をした場合において、その譲渡をした日の属する事業年度終了の時までにその暗号資産と種類を同じくする暗号資産の買戻しをしていない時は、その時においてその買戻しをしたものとみなして計算した損益相当額を計上することとされます。

(4)その他所要の措置が講じられます。

なお、今後の国会における改正法案審議の過程において、一部項目の修正・削除・追加などが行われる可能性があることにご留意ください。

-

2022年6月3日成立、同年6月10日に公布。 - 改正後資金決済法第2条第5項第3号。同条第9項において「金銭信託の受益権(電子情報処理組織を用いて移転することができる財産的価値(電子機器その他の物に電子的方法により記録されるものに限る。)に表示される場合に限る。)であって、受託者が信託契約により受け入れた金銭の全額を預貯金により管理するものであることその他内閣府令で定める要件を満たすもの」とされており、デジタルマネー類似型のステーブルコインの一つとして金銭信託を用いる電子決済手段を規定している。

- 所得税法第224条の3及び第224条の4。国内における対価の受領者は、その受領時までに本人確認書類を支払者に提示して、氏名、住所、個人番号/法人番号等を告知しなければならず、また対価の支払者は告知された内容を確認しなければならないこととされている。

- 所得税法第225条第1項第10号、第12号及び同法第228条第2項。

- 電子決済手段等取引業者の営業所等に設定された電子決済手段の管理に係る勘定

- 国外において電子決済手段等取引業を営む者の営業所等に設定された電子決済手段の管理に係る勘定

- なお、資金決済に関する法律第2条第5項で規定される暗号資産は現行の消費税法において支払手段に類するものとして非課税とされている(消費税法別表第一第2号、同施行令第9条第4項)。

- 現行の法人税法上、令和元年度税制改正により活発な市場が存在する一定の暗号資産が時価評価の対象とされたところであるが(法人税法第61条第2項、同施行令第118条の7)、自己保有か否かで取扱いが分かれているわけではない。