公認会計士 蛇谷 光生

公認会計士 高野 昭二

【ポイント】

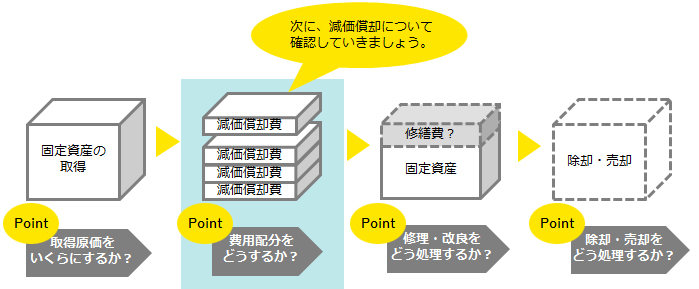

減価償却とは、費用配分の原則に基づいて有形固定資産の取得原価をその耐用年数における各事業年度に配分することを言います。減価償却の最も重要な目的は、適正な費用配分を行うことによって、毎期の損益計算を正確に行うことにあります。

(1) 減価償却の目的

減価償却の最も重要な目的は、適正な費用配分を行うことによって、毎期の損益計算を適正に行うことにあります。このためには、減価償却は所定の減価償却方法に従い、計画的・規則的に実施されなければなりません。これを、会計上「正規の減価償却」と言います。正規の減価償却の考え方に照らすと、利益に与える影響を考慮して減価償却を任意に増減させることは会計上認められないことになります。

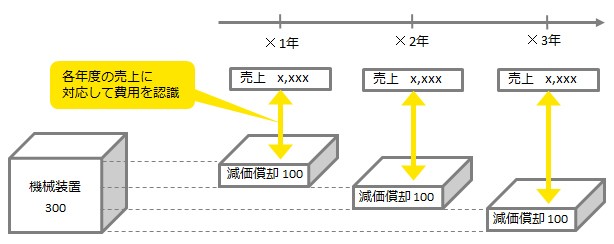

減価償却によって毎期の損益計算を適正に行うには、例えば、取得した機械装置を使用して3年間にわたって製品製造に使用し、3年後に処分する場合、機械装置の取得原価は3年間にわたって売上に対応させて費用を認識することが適切です(図3-1)。

(図3-1) 減価償却による適正な期間損益計算のイメージ

【前提】機械装置の取得価額を300とし、減価償却方法は定額法とします。また、3年間にわたり同量の製品を製造・販売するものとします。

(2) 減価償却の効果

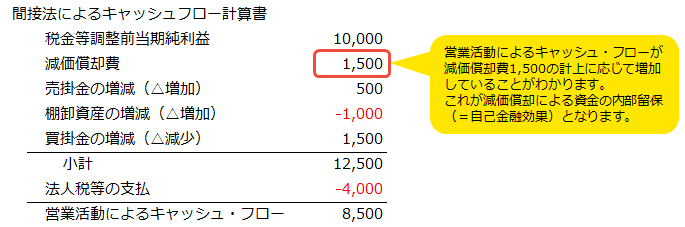

図3-1から分かるように、有形固定資産は取得時の現金支出により資産化され、費用配分としての減価償却費は当該資産の使用期間にわたって売上と対応して計上されます。しかし、減価償却費は資金の流出を伴わない費用項目であるため、減価償却を実施することにより、企業内部に減価償却に相当する資金が内部留保されることになります。これを自己金融効果と呼びます。

資金の内部留保というのはイメージが湧きづらいかもしれません。例えば売上に応じたコストが減価償却費のみと仮定した場合、[売上高-減価償却費=利益]という算式が成り立ちます。減価償却費を右辺に置きなおすと、[売上高=利益+減価償却費]となります。すなわち、毎年の売上高は利益と減価償却費で構成されていることが分かります。図3-2のキャッシュ・フロー計算書では、税前利益に対して資金流出のない減価償却費を加えてキャッシュ・フローを算出しています。これは毎年減価償却費分の資金が売掛金の入金等により回収されていることを示しています。資金流出のない減価償却費分の資金が回収されることから、資金の内部留保が生じていると言われています。

(図3-2) 減価償却費の計上による資金回収イメージ

(3) 減価償却の計算要素

減価償却の計算要素として、①取得原価、②耐用年数、③残存価額が挙げられます。期間を費用配分基準として減価償却を行う場合、原則として、固定資産の取得原価から残存価額を控除した額を、耐用期間の各事業年度に配分することから、これら三つの要素の決定は減価償却にとって重要な意味を有します。ただし、税務上の残存価額については、平成19年4月1日以降に取得した固定資産について、ゼロとして取り扱われています。具体的な減価償却費の計算方法については、第4回減価償却方法にて後述します。

(4) 耐用年数の決定

耐用年数とは、固定資産の取得価額から残存価額を控除した金額を、規則的、合理的に費用として配分すべき期間を言います。耐用年数の決定におけるポイントとしては、監査・保証実務委員会から公表されている「減価償却に関する当面の監査上の取扱い」において、以下の3点が挙げられています。

① 耐用年数は、固定資産の単なる物理的使用可能期間ではなく、経済的使用可能予測期間に見合ったものでなければなりません。

② 耐用年数は、対象となる固定資産の材質・構造・用途等のほか、使用上の環境、技術の革新、経済事情の変化による陳腐化の危険の程度、その他当該企業の特殊的条件も考慮して、各企業が自己の固定資産につき、経済的使用可能予測期間を見積もって自主的に決定すべきといえます。

③ 同一条件(種類・材質・構造・用途・環境等が同一であること)の固定資産について異なる耐用年数の適用は認められません。

従って、本来は、企業自らが固定資産ごとに経済的使用可能予測期間を適切に見積もって、耐用年数を決定することになります。しかし、多くの企業が法人税法に定められた耐用年数を用いている現状に鑑み、法人税法に規定する償却限度額を正規の減価償却費として処理する場合においては、企業の状況に照らし、耐用年数に不合理と認められる事情のない限り、税法上の法定耐用年数を用いることが過渡的に認められています。なお、法人税法上の耐用年数については、以下の方法で確認することができます。

(5) 残存価額の決定

残存価額とは、固定資産の耐用年数到来時において予想される当該資産の売却価格又は利用価格から解体、撤去、処分等の費用を控除した金額であり、耐用年数と同様に、各企業が当該資産の特殊的条件を考慮して合理的に見積りを行うものです。

ただし、実務上は、耐用年数と同様に多くの企業が法人税法に定められた残存価額を用いている現状から、残存価額に不合理と認められる事情のない限り、法人税法上の残存価額を用いることが認められています。

税法上の残存価額を用いる場合には、平成19年4月1日以降に取得した固定資産についてはゼロとして取り扱われていることに留意が必要です。

(税法上の残存価額)

| 固定資産の取得時期 |

残存価額 |

説明 |

| 平成19年3月31日以前に取得 |

取得価額の10% |

残存価額まで償却した後も取得価額の5%(償却可能限度額)になるまで償却が認められていましたが、平成19年度改正により、この5%分についても5年間にわたり均等償却できることとなっています。 |

| 平成19年4月1日以降に取得 |

なし |

残存価額はゼロとして減価償却を行います。 |

有形固定資産

- 第1回:有形固定資産の概要 (2016.11.28)

- 第2回:取得原価の決定 (2016.11.28)

- 第3回:減価償却の概要 (2017.01.23)

- 第4回:減価償却方法 (2017.02.03)

- 第5回:定額法及び定率法(数値例) (2017.02.03)

- 第6回:資本的支出と修繕費 (2017.02.21)

- 第7回:有形固定資産の除却・売却 (2017.02.22)

- 第8回:土地再評価差額金 (2017.02.24)

- 第9回:圧縮記帳等 (2017.03.10)

- 第10回:不動産の流動化 (2017.03.10)

- 第11回:業種別の固定資産会計 (2017.03.10)

- 第12回:有形固定資産の開示 (2017.03.10)