EY税理士法人では10名以上のチーム体制で、長年、各種税額控除の支援を行ってきており、これまでに10件以上のお客様に対して「カーボンニュートラルに向けた投資促進税制(以下、「CN税制」(注1)」の適用を受けるためのサポートをしてまいりました。

7月から8月にかけて配信するメールマガジンを通じて、CN税制に関する情報を多面的にお伝えしたいと思います。少しでも皆さまのCN税制適用に対するきっかけとなり、投資コストの負担を軽減に資するとともに、温暖化対策ならびにカーボンニュートラル実現に向けた取組みの一助となれば幸いです。

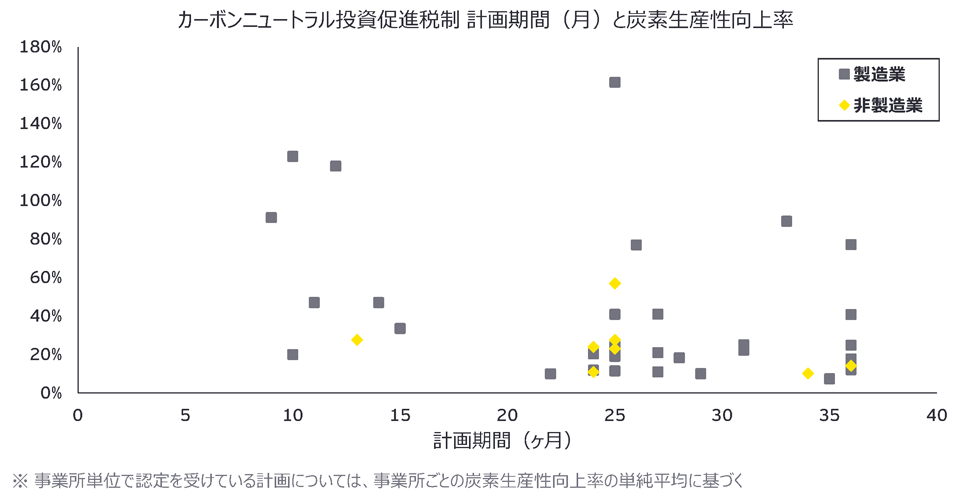

さて、第2回目の本メールマガジンでは、CN税制の認定を受けた企業について、どれぐらいの計画期間で認定を受けているのか、また、炭素生産性の向上率についてどれぐらいの目標を設定しているのかを解説します。下記グラフは公表されている認定事例をベースに作成したものです。

上記の表によると、製造業・非製造業を問わず、当該計画を20~30カ月程度の間で設定し、その期間で炭素生産性の向上率を20%前後に設定している企業が多いことが分かります。

これは、産業競争力強化法の認定を受けるための計画期間は最長3年であるものの、税額控除の対象となる投資が2024年3月末までに事業供用したものとなるため、税額控除の対象投資期間を念頭に計画されていることが要因と思われます。

また、計画期間1年前後という短期間で数十%~100%超の炭素生産性向上率の計画認定を受けているケースが何件もありますので、設備投資の内容と付加価値額の見込みによっては、確実・早期にCN税制の適用メリットを享受できる企業が存在していることが見て取れます。

2030年、2050年をマイルストーンとして、カーボンニュートラルの実現のために取り組んでいる企業が多いと思います。カーボンニュートラルへの取組みは、「パラダイムシフト」「ゲームチェンジ」であり、新たなルールの下での資本の移動、資金の移動が起きようとしています。また、炭素関連規制が強化される見通しも踏まえると、早期に対応することが望まれます。今般のCN税制による税制優遇が利用できる2024年3月末までに前倒しで投資を行うことで、税制優遇を活用し、投資の費用負担を抑えることもご検討されてみてはいかがでしょうか。

産業競争力強化法の認定を受ける場合には、設備投資による効果以外も含めて、炭素生産性を計画開始から3年以内に7%以上向上させる計画を作成することが求められています。

- 7%以上向上:税額控除5%または特別償却 50%

- 10%以上向上:税額控除 10%または特別償却 50%

例えば、基準年度(計画開始の直前事業年度)の付加価値額が8,000、エネルギー起源二酸化炭素排出量が2,000、目標年度(計画開始後、3年以内の年度)の付加価値額が8,750、エネルギー起源二酸化炭素排出量が1,750の場合、炭素生産性および炭素生産性の向上率は下記の通り算出されます。

(算式)

- 炭素生産性=付加価値額(営業利益+人件費+減価償却費)/エネルギー起源二酸化炭素排出量

- 炭素生産性の向上率=(目標年度の炭素生産性−基準年度の炭素生産性)/基準年度の炭素生産性

(炭素生産性および向上率)

- 基準年度の炭素生産性:400%=8,000/2,000

- 目標年度の炭素生産性:500%=8,750/1,750

- 炭素生産性の向上率:25%=(500%-400%)/400%

※この場合、炭素生産性の向上率が25%であり、10%以上向上しているため、税額控除は10%、特別償却は50%となります。

(注1)CN税制は、2050年カーボンニュートラルの実現という目標達成に向けて、脱炭素化投資を企業に促すために、令和3年度税制改正で導入された制度です。経済産業省のホームページにおいて、49件(2022年8月8日時点)の認定事例が公表されています。https://www.meti.go.jp/policy/economy/kyosoryoku_kyoka/nintei_cn.html

幣法人のサービス案内

過去配信メルマガ

- 第1回 カーボンニュートラル投資促進税制を活用していますか?~CN税制の対象となる設備投資~(2022年7月26日配信)

お問い合わせ先

manabu.yajima@jp.ey.com 矢嶋 学 アソシエートパートナー

akira.miyazaki@jp.ey.com 宮嵜 晃 シニアマネージャー