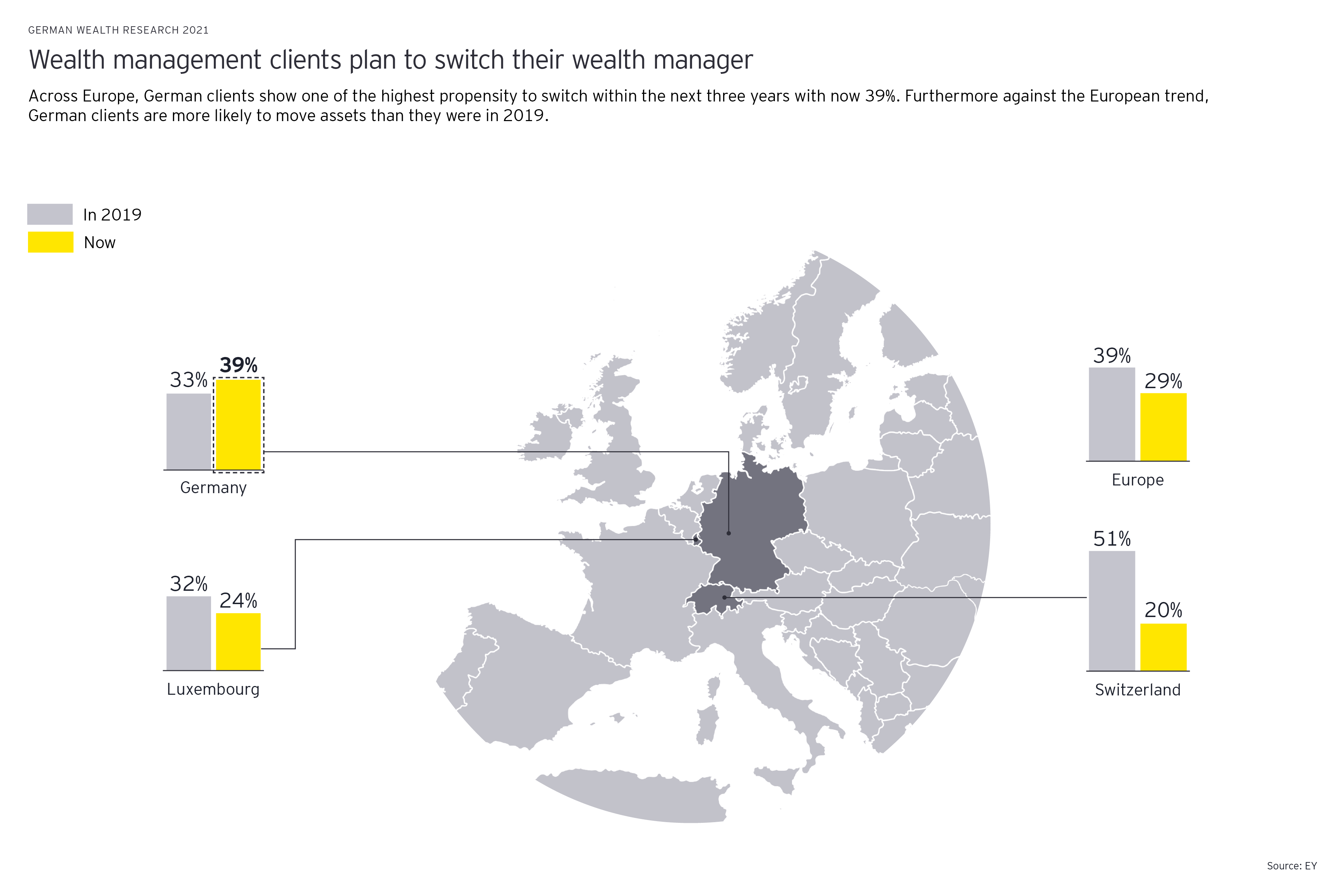

Gerade bei Millennials ist der Trend besonders stark: Hier plant die Hälfte in den nächsten drei Jahren einen Wechsel ihres Wealth Managers.

Damit zeigen deutsche Kunden im Europavergleich mit 39 Prozent die höchste Bereitschaft zum Wechsel ihres Wealth Managers. Gerade bei Millennials ist der Trend besonders stark: Hier plant die Hälfte in den nächsten drei Jahren einen Wechsel.

Was bedeutet dieser Trend für Wealth Manager? Sie müssen noch besser und detaillierter verstehen, warum Kunden wechseln – und was sie von ihren Beratern erwarten. Die genaue Analyse veränderter Anforderungen bezüglich Service, Engagement und Purpose ist deshalb unerlässlich: Sie sind die kritischen Dimensionen bei der Wahl eines Wealth Managers.

Kapitel 1

Deutsche Wealth-Kunden erwarten maßgeschneiderte Dienstleistungen

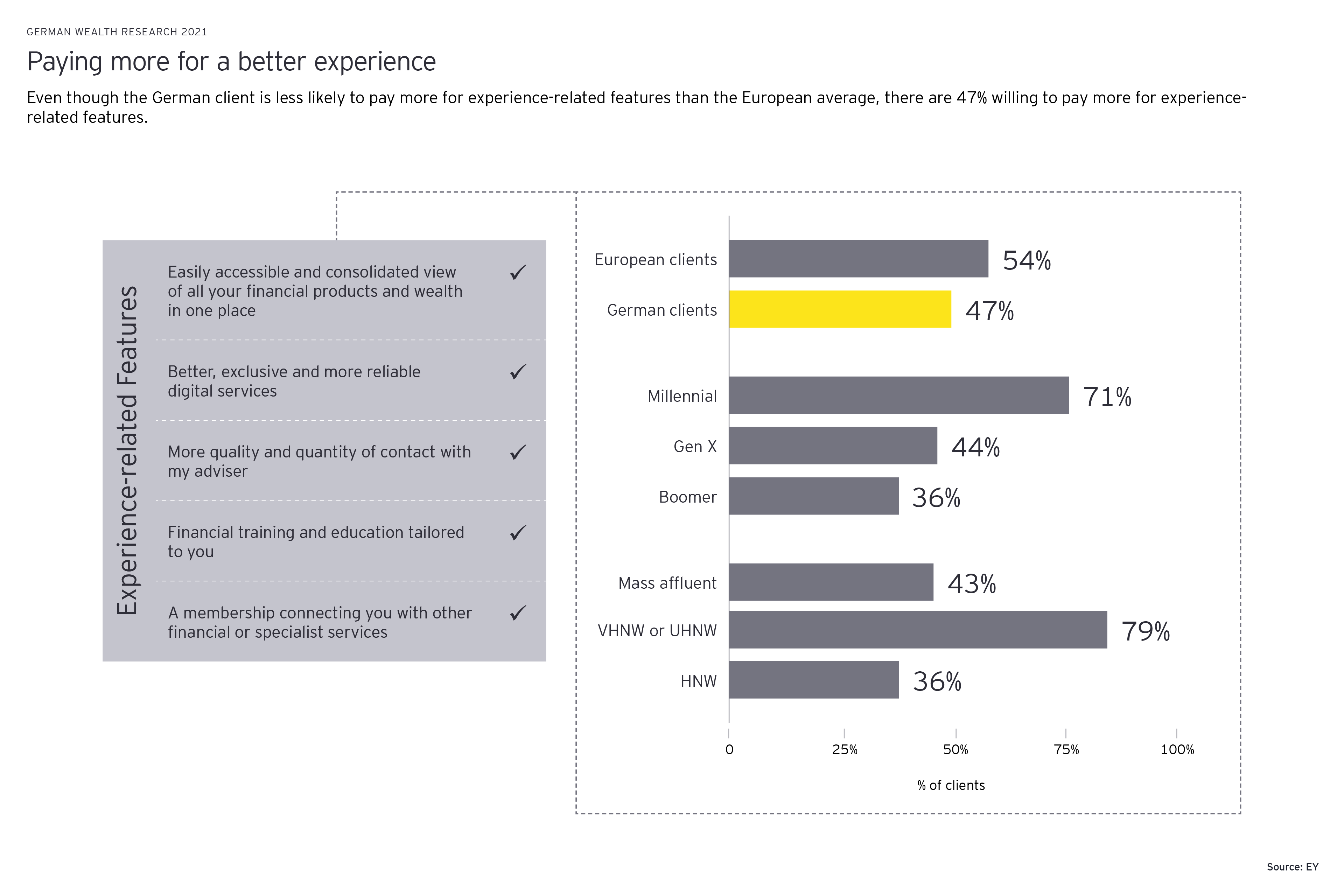

Einige Kundengruppen sind bereit, für überdurchschnittliche Kundenerfahrung und Services zu zahlen.

Die Wealth-Management-Branche steht nie still. Gerade in Krisenzeiten verändern sich die Anforderungen der Kunden aber besonders schnell und gravierend. Die aktuelle EY-Studie zeigt, dass sich vor allem die Erwartungen hinsichtlich des Preis-Leistungs-Verhältnisses enorm gewandelt haben. Stärker in den Vordergrund rückt dabei der Wunsch nach ganzheitlicheren, transparenteren und maßgeschneiderten Dienstleistungen.

Für überdurchschnittliche Kundenerfahrung wird gezahlt

Das bedeutet: Die Konzentration auf individuelle Bedürfnisse der Kunden wird in Zukunft noch mehr zur Grundsäule erfolgreicher Wealth Manager. Dabei verdeutlicht die Studie, dass ein Viertel der deutschen Wealth-Management-Kundschaft nicht mehr bereit ist, für Grunddienstleistungen wie Reporting und Portfolioanalysen sowie für standardisierte Produkte Geld auszugeben.

Die gute Nachricht für Wealth Manager ist: Kunden erwarten zwar mehr kostenlosen Service – sind aber durchaus bereit, für eine überdurchschnittliche Kundenerfahrung („experience-related features“) zusätzlich zu zahlen. Das bestätigten europaweit 54 Prozent und in Deutschland 47 Prozent der Wealth-Kunden.

Weiterhin wichtig: die Interaktion mit dem Berater

Insbesondere deutsche Millennials (71 Prozent) sowie Ultra-High-Net-Worth- (UHNW) und Very-High-Net-Worth-Kunden (VHNW) mit 79 Prozent würden für spezielle Services entsprechend zahlen. Besonders wichtig sind ihnen hier eine einfach zugängliche Gesamtvermögensübersicht, bessere und verlässlichere digitale Tools sowie die Interaktion mit ihrem Berater.

Dabei wirken deutsche Wealth-Management-Kunden im Gesamtüberblick durchaus zufrieden: 68 Prozent sind der Meinung, dass sie einen Mehrwert für ihr Geld erhalten, weltweit sind es sogar 73 Prozent. Das deutet darauf hin, dass Wealth Manager ihre Kunden kompetent durch die Disruptionen der COVID-19-Pandemie geführt haben.

Verwandter Artikel

Konzentration auf einen Vermögensverwalter

43 %der deutschen Kunden wollen ihre Vermögenswerte künftig bei einem Wealth-Management-Dienstleister bündeln.

Die Krise scheint aber auch einen Drang nach Vereinfachung ausgelöst zu haben. So sind in Deutschland 43 Prozent der Kunden bereit, künftig all ihre Vermögenswerte bei einem Wealth-Management-Dienstleister zu bündeln, in Europa sind es 44 Prozent.

Die Angst vor versteckten Kosten beseitigen

Eine große Bandbreite an Produkten und Leistungen sowie der Zugang zu Spezialisten können hier den Unterschied machen. Bei der Mehrheit dieser Kunden steht die Entscheidung für einen Dienstleister jedoch noch aus. Sie sind aber bereit, für die angebotenen Service-Bereiche entsprechend zu zahlen, zukünftig zumeist bevorzugt über ein Fix-Fee- oder Kombi-Fee-Modell. Denn oft führt die Vorsicht vor versteckten Kosten zu zögerlichen Entscheidungen – Transparenz ist ein wichtiges Kriterium.

Für weitere Hintergründe und Insights kontaktieren Sie uns gerne.

Kapitel 2

Daten & Vertrauen: das wahre Gold der Wealth Manager

COVID-19 beschleunigt die Digitalisierung, aber persönliches Engagement des Beraters bleibt wichtig.

Wie in vielen Bereichen hat die Corona-Krise auch im Wealth Management die bisherigen Strukturen der Kundenbindung aufgebrochen. Durch Lockdowns und Homeoffice wurde der virtuelle Kontakt zum unverzichtbaren Tool – und mit dem Fortschreiten der Krise immer beliebter. Die Entwicklung könnte zu dauerhaften Änderungen im Verhalten von Unternehmen und Investoren führen.

Der Trend zur virtuellen Beratung bleibt

Damit steigt die Erwartungshaltung, dass Wealth Manager künftig digitale und virtuelle Maßnahmen nutzen und zur Verfügung stellen. Denn laut den globalen Ergebnissen der Studie planen 51 Prozent der Kunden weltweit, in Zukunft noch stärker auf digitale Tools zuzugreifen, in Deutschland sind es jedoch nur 40 Prozent. Das Alter spielt hierbei eine große Rolle: So sind Millennials mit 54 Prozent fast doppelt so interessiert wie Babyboomer (31 Prozent), virtuell beraten zu werden.

Interesse an digitalem Austausch

41 %der deutschen Generation X sind an einem digital geführten Modell der Kundenberatung interessiert.

In Deutschland teilt sich die Quote gleichmäßig auf in:

- Kunden, die von Beratern geführtes Engagement bevorzugen (34 Prozent)

- Kunden, die ein vorwiegend digital geführtes Modell bevorzugen (34 Prozent)

- Kunden, die eine gleiche Mischung aus beiden suchen (33 Prozent)

Dabei ist in Deutschland die Generation X mit 41 Prozent am meisten an einem digital geführten Modell interessiert, gegenüber den Millennials mit 36 Prozent und den Boomern mit 22 Prozent.

Auf rein digitale Kundenbeziehungen möchten deutsche Wealth-Kunden allerdings nicht umsteigen. Insbesondere die Klientel der VHNW und UHNW (48 Prozent) sowie Kunden mit geringen Anlagekenntnissen (80 Prozent) bevorzugen eine persönliche Beratung.

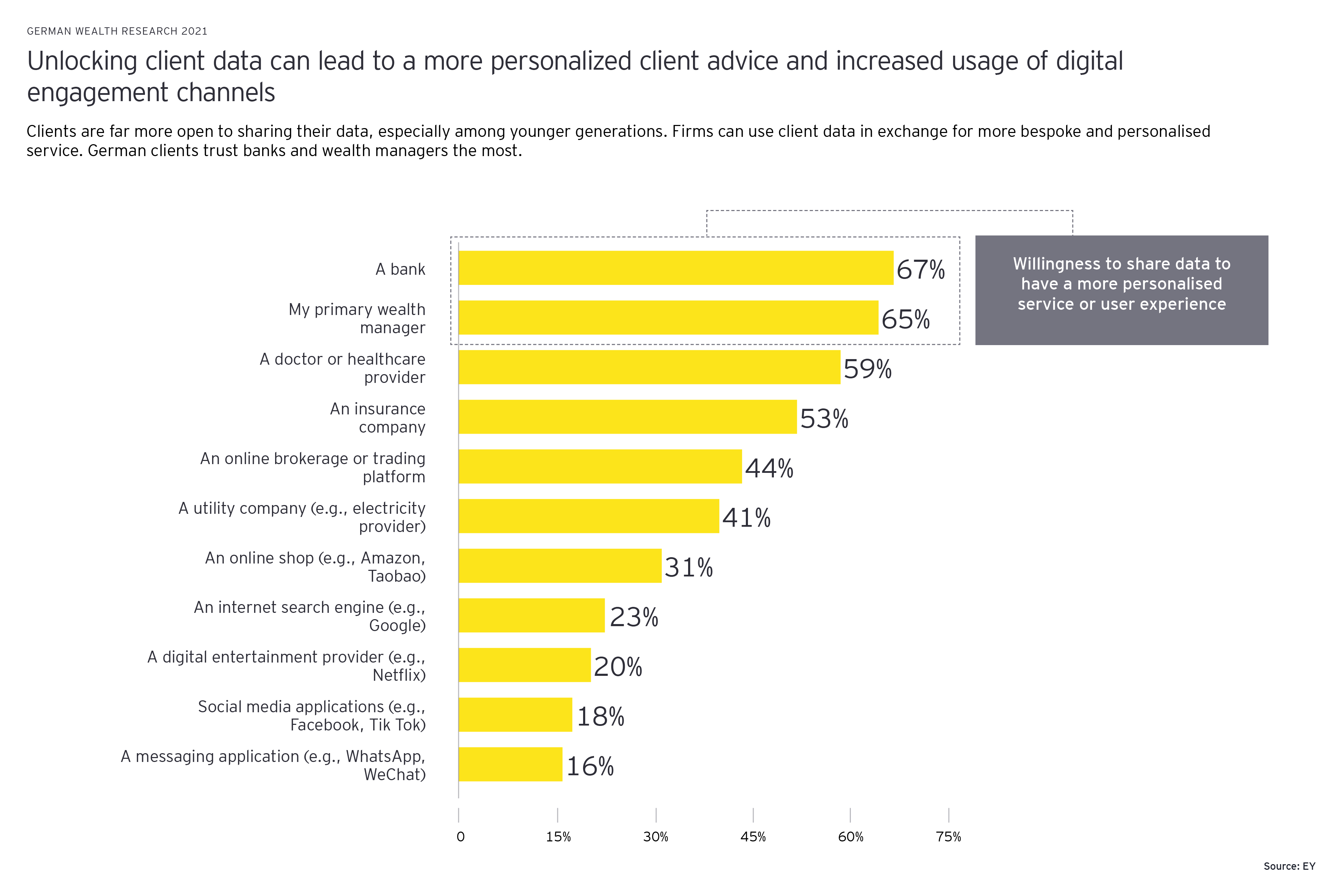

Warum virtuell nicht unpersönlich sein muss

Während viele Kunden damit rechnen, dass ihre Beraterbeziehungen in Zukunft weniger persönlich werden, erwarten sie wiederum einen zunehmend maßgeschneiderten Service. Zwei Drittel der deutschen Wealth-Kunden sind dafür bereit, persönliche Details mit ihrem Berater zu teilen und gehen mit ihren Informationen wesentlich freier um als gegenüber Ärzten, Einzelhändlern oder Medienplattformen.

Allerdings zeigt sich hier erneut ein deutlicher Generationenunterschied: Millennials weisen eine größere Bereitschaft auf, Daten mit Versicherungen (71 Prozent) und verschiedenen Tech-Plattformen wie Online-Händler (42 Prozent), Suchmaschinen- (39 Prozent) oder Streaming-Anbieter (32 Prozent) zu teilen. Die Generation X wiederum vertrauen ihrem Wealth Manager mit 67 Prozent am meisten, während Streaming- und Suchmaschinenanbieter nur auf Werte von 13 Prozent und 18 Prozent kommen.

Verwandter Artikel

Zahlungsbereitschaft für Individualität

22 %der deutschen Wealth-Kunden würden Mehrkosten für eine maßgeschneiderte Empfehlung für Produkte und Dienstleistungen in Kauf nehmen.

Langfristig sind Kunden jedoch nur dann bereit, ihre Daten zu teilen, wenn sie sehen, dass der Prozess Wert schafft und einen personalisierten Service kreiert. Dabei würden 22 Prozent der Befragten in Deutschland für eine maßgeschneiderte Empfehlung für Produkte und Dienstleistungen auch mehr bezahlen.

Die Herausforderung für Wealth Manager besteht darin, solche digitalen Hightech-Lösungen mit persönlichen Beratungsleistungen zu verbinden, die den Kunden ein nahtloses und auf ihre Bedürfnisse zugeschnittenes Erlebnis bieten. Wichtig ist dafür ein tiefes Verständnis der Kundenziele und -überzeugungen.

Für weitere Hintergründe und Insights kontaktieren Sie uns gerne.

Kapitel 3

Purpose im Portfolio – eine Herausforderung für Wealth Manager

Wealth Manager sollten ESG in der Kundenakquise bewerben als auch in die Beratung einbinden.

Die Unsicherheit und Disruption des vergangenen Jahres hat bei vielen Menschen eine Neuevaluation ihrer Wertschätzung ausgelöst. Es zeigt sich: Für die Zeit nach COVID-19 rücken persönliche Prioritäten und Nachhaltigkeitsziele in den Mittelpunkt – was auch in die Investitionsplanung einfließt.

Nachhaltigkeit im Fokus

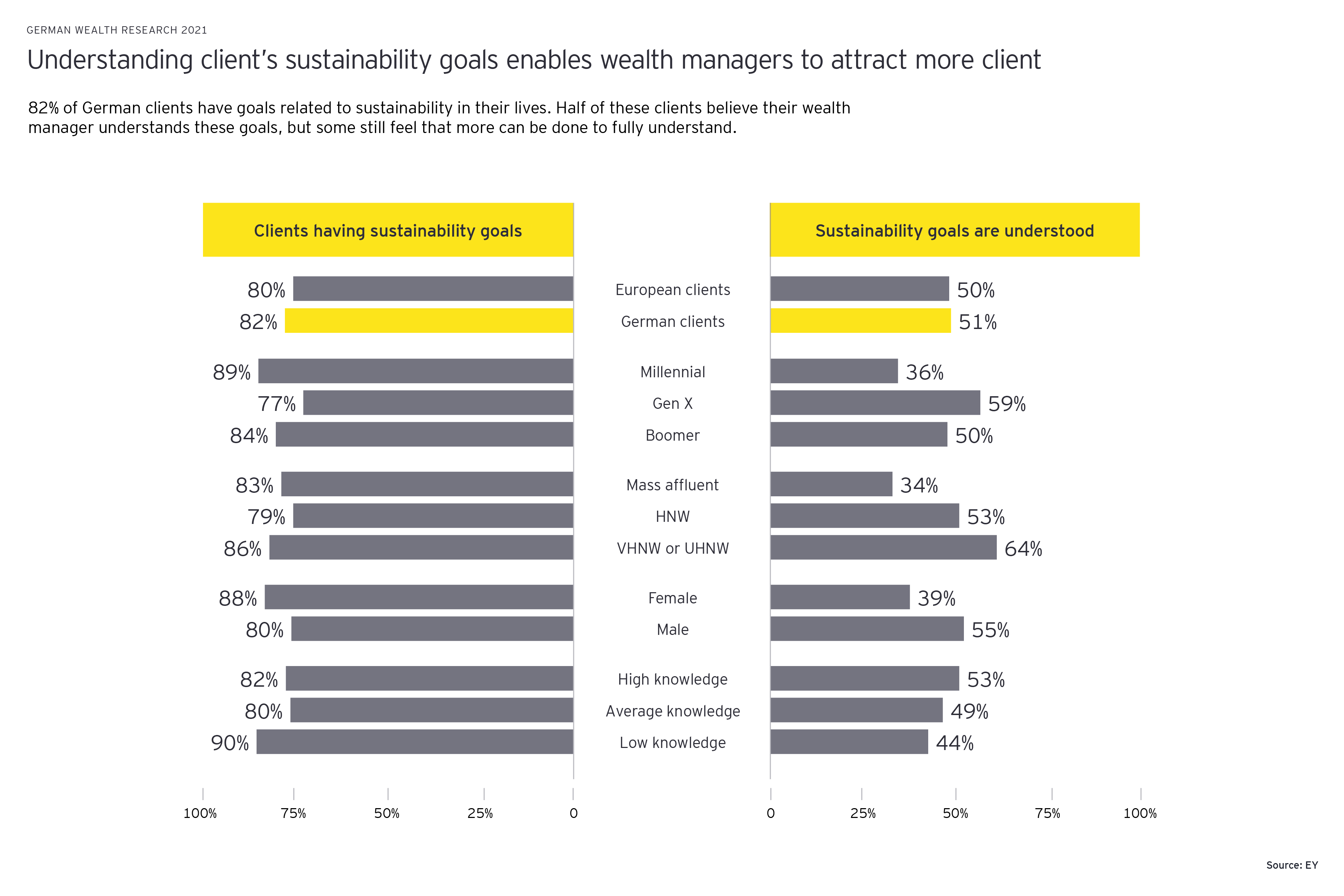

82 %der deutschen Wealth-Kunden sind persönliche Nachhaltigkeitsziele wichtig.

So zeigt sich in der Studie, dass 82 Prozent der deutschen Kunden persönliche Nachhaltigkeitsziele haben, weltweit liegt die Quote bei 78 Prozent. Doch nur die Hälfte der Deutschen fühlt sich bei diesem Thema von ihrem Wealth Manager verstanden. Gerade mit Blick auf die hohe Bedeutung, Kunden maßgeschneiderte, persönliche Erfahrungen und Lösungen zu bieten, ist das Defizit gravierend.

Zudem wird deutlich, dass traditionelle Anlageansätze ohne Nachhaltigkeitsziele auf dem Rückgang sind – in Deutschland wird sich die Quote bis 2024 um 10 Prozentpunkte auf 21 Prozent verringern.

Anlageansätze wie thematisches und wertorientiertes Investieren gekoppelt mit positivem Screening nehmen zu.

Die Anlageansätze der Zukunft? Thematisches und wertorientiertes Investieren zusammen mit positivem Screening steigen im Trend. In Deutschland klettern die Werte in beiden Bereichen bis 2024 jeweils um einen Prozentpunkt auf 40 Prozent sowie 29 Prozent. In Europa ist vor allem wertorientiertes Investieren besonders gefragt: Im gleichen Zeitraum geht es um 7 Prozentpunkte nach oben auf 39 Prozent.

Der Wunsch nach Nachhaltigkeit beim Investieren steigt

Eine wesentliche Neuzuweisung von Investitionen steht eindeutig auf dem Plan, denn ein übergeordneter Sinn, der Purpose, soll berücksichtigt werden. 76 Prozent der Kunden weltweit halten es für wichtig, die Parameter Umwelt, Soziales und Corporate Governance (ESG) in ihre Portfolios zu integrieren. Deutschen Kunden sind dabei Themen wie Klimawandel (43 Prozent), Luft- und Wasserverschmutzung (28 Prozent), Biodiversität (23 Prozent) und Datenschutz (22 Prozent) besonders wichtig.

Portfolio-Mix

76 %der Wealth-Kunden weltweit sehen ESG-Themen als wichtige Integration in ihren Portfolios an.

Die Unterschiede zwischen den Generationen werden auch bei dieser Thematik deutlich: So ist für 47 Prozent der Boomer in Deutschland der Klimawandel ein Anliegen, im Gegensatz zu 39 Prozent bei den Millennials. Ihre Generation wiederum überholt die Boomer (22 Prozent) beim Thema Luft- und Wasserverschmutzung um 14 Prozentpunkte. Im sozialen Bereich konzentrieren sich deutsche Kunden besonders auf Datenschutz (22 Prozent), Arbeits- & Menschenrechte (14 Prozent) sowie Vielfalt und Inklusion (12 Prozent).

Es zeigt sich: Der Blick der Wealth-Kunden geht über rein finanzielle Ergebnisse hinaus. Nachhaltigkeit und ein positives Vermächtnis rücken immer mehr in den Vordergrund. Um die wachsenden Erwartungen zukünftig zu erfüllen und eine langfriste Kundenbeziehung zu ermöglichen, hilft nur ein tieferes Verständnis der Kundenziele und der zu Grunde liegenden Motivation.

Verwandter Artikel

Fazit

Viele Kunden haben durch die Corona-Krise ihre Bedürfnisse überdacht und angepasst. Für deutsche Wealth Manager ergibt sich daraus die Chance, ihren Mehrwert neu zu definieren und sich an veränderten Kundenansprüchen auszurichten. Dafür sollten sie sich vollumfänglich den drei Dimensionen der Wealth-Management-Kundenbeziehung widmen: Service, Engagement und Purpose.

Für weitere Hintergründe und Insights kontaktieren Sie uns gerne.