Kapitel 1

Investoren verlassen sich immer häufiger auf ESG oder nicht-finanzielle Informationen

Fast alle Befragten gaben an, eine Evaluierung dieser Informationen durchgeführt zu haben und betonten ihre bedeutende Rolle bei Entscheidungsprozessen.

ESG-Faktoren werden immer wichtiger

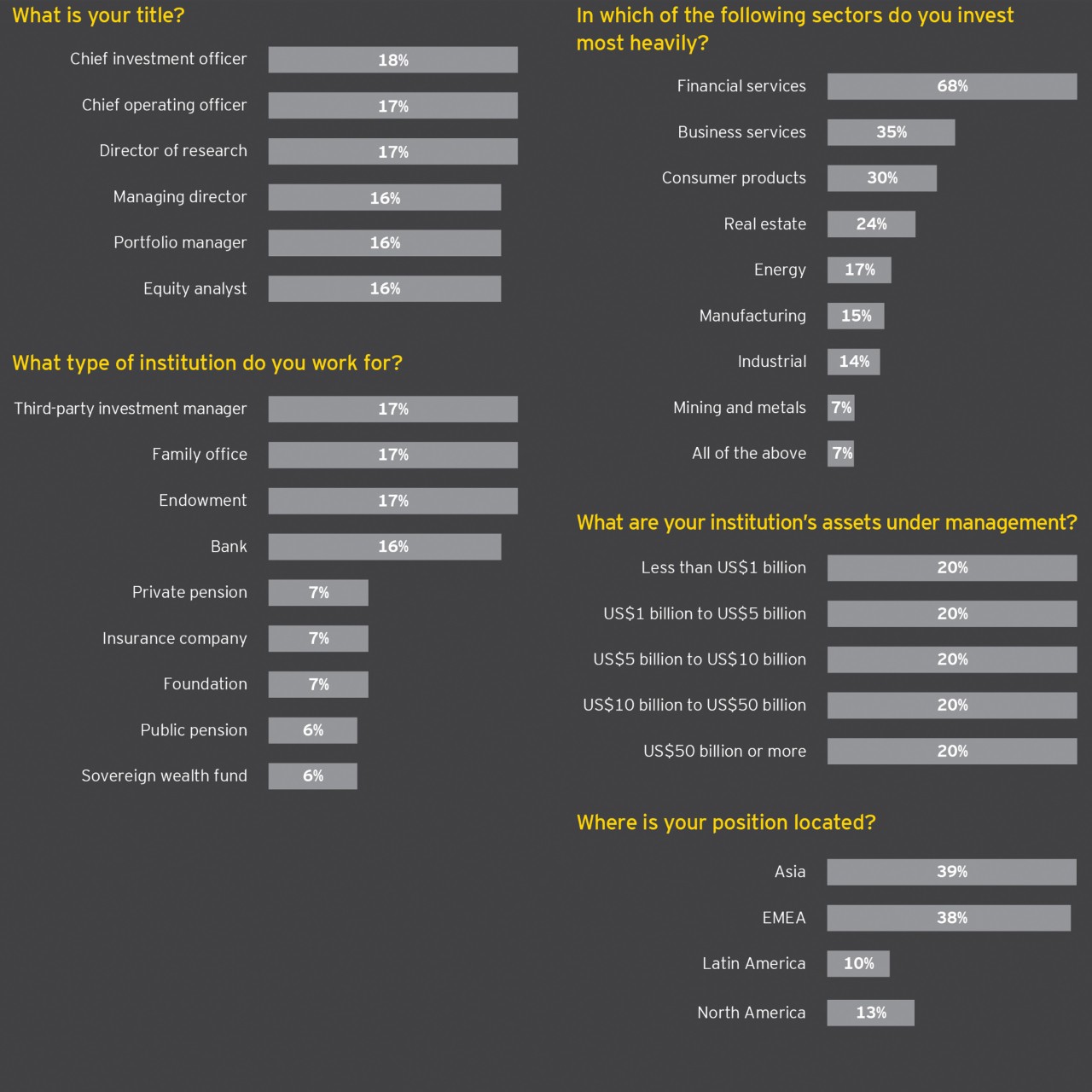

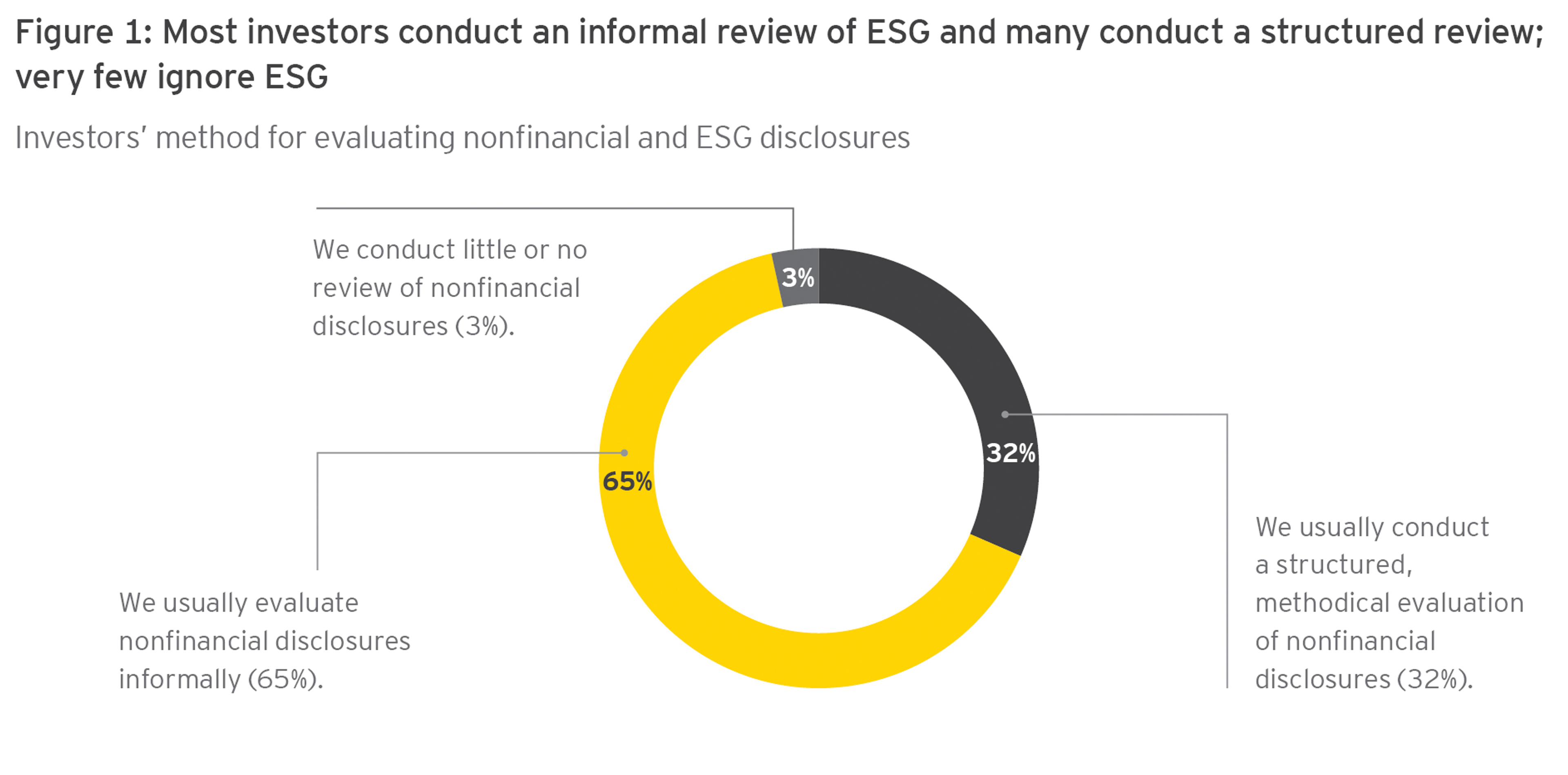

Nachdem sich in den letzten Jahren die Belege für die klimaschädlichen Auswirkungen der Wirtschaft, die Skandale um schlechte Unternehmensführung und die Impulse für eine Neubewertung des gesellschaftlichen Einflusses von Unternehmen mehrten, greifen Investoren bei Investitionsentscheidungen zunehmend auf nicht-finanzielle Informationen über die Unternehmensleistung zurück. Fast alle befragten Investoren (97 Prozent) gaben an, entweder eine informelle (65 Prozent) oder eine strukturierte, methodische Evaluierung (32 Prozent) der nicht-finanziellen Berichterstattung des Zielunternehmens durchzuführen.

Investoren werten die nicht-finanzielle Berichterstattung von Unternehmen aus

97 %der befragten Investoren gaben an, entweder eine informelle oder eine strukturierte Evaluierung durchzuführen.

Dies sind fast 20 Prozentpunkte mehr als in der Global Climate Change and Sustainability Services Investorenbefragung von 2017, in der nur 78 Prozent der Befragten berichteten, entweder eine informelle oder strukturierte Evaluierung durchzuführen. Im Jahr 2018 gaben lediglich drei Prozent der Befragten an, die nicht-finanzielle Berichterstattung kaum oder überhaupt nicht zu prüfen. Im Jahr 2017 lag dieser Wert noch bei 22 Prozent und 2015 bei 48 Prozent.

Vielseitige Anwendung von ESG-Faktoren

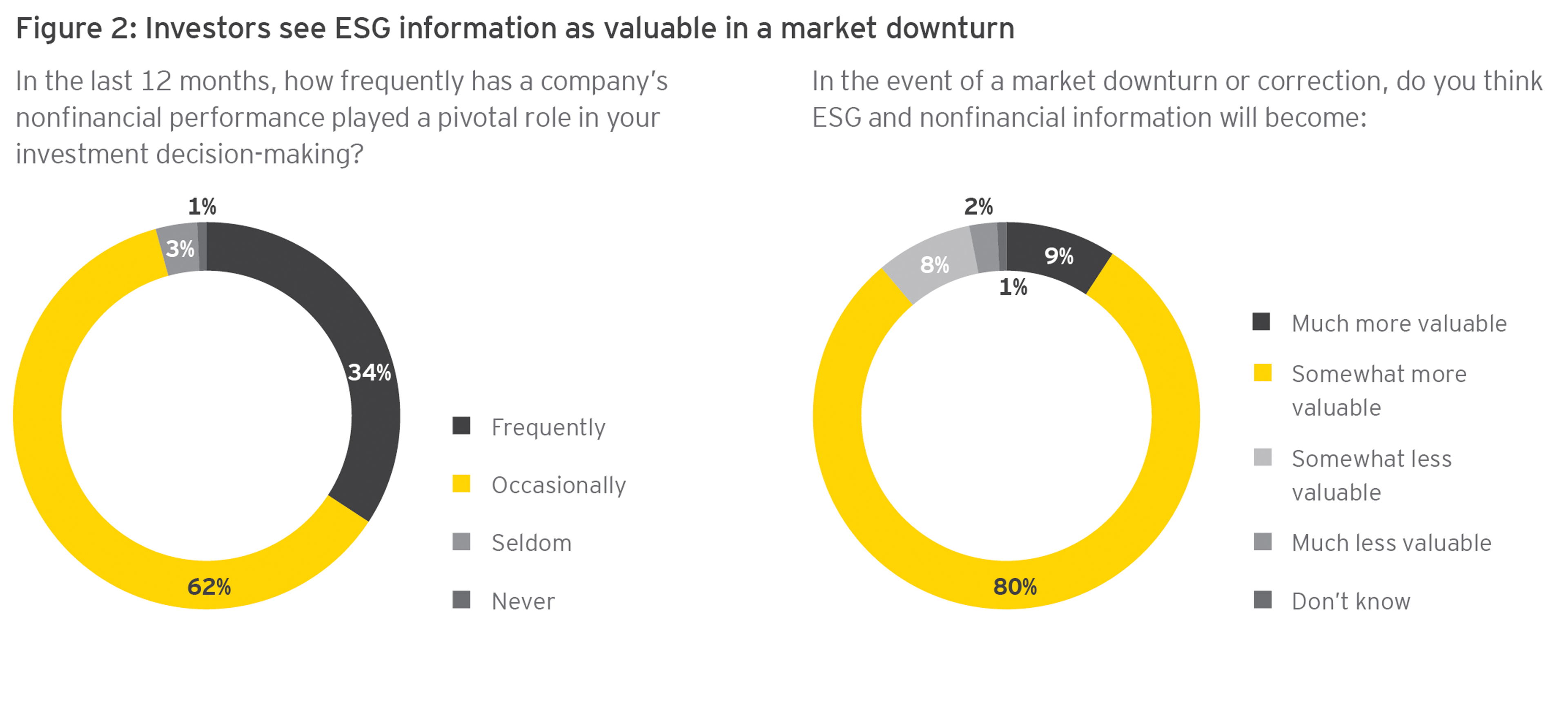

ESG-Informationen spielen bei Investitionsentscheidungen eine immer wichtigere Rolle und werden von den Befragten als hilfreich empfunden, um Abwärtsrisiken zu minimieren. Fast alle Befragten (96 Prozent) erklärten, dass derartige Informationen ihre Entscheidungen gelegentlich (62 Prozent) oder häufig (34 Prozent) maßgeblich beeinflusst haben.

Auch diese gehäufte Nutzung von ESG-Informationen stellt verglichen mit den Umfrageergebnissen von 2017 einen deutlichen Anstieg dar, wo nur 68 Prozent der Investoren angaben, ESG-Informationen häufig oder gelegentlich zu nutzen.

Die von uns befragten Investoren greifen vor allem dann gelegentlich oder häufig auf nicht-finanzielle Informationen zurück, wenn sie die Risikobewertung anpassen (70 Prozent), die Dynamik und Regulierung der Branche untersuchen (63 Prozent) oder Investitionsergebnisse überprüfen (61 Prozent).

Investoren sind der Ansicht, dass ESG-Faktoren einen Schutz vor Abwärtsrisiken bieten – 89 Prozent halten ESG-Informationen für Investitionsentscheidungen während eines Marktabwärtstrends für etwas wertvoller (80 Prozent) oder viel wertvoller (9 Prozent).

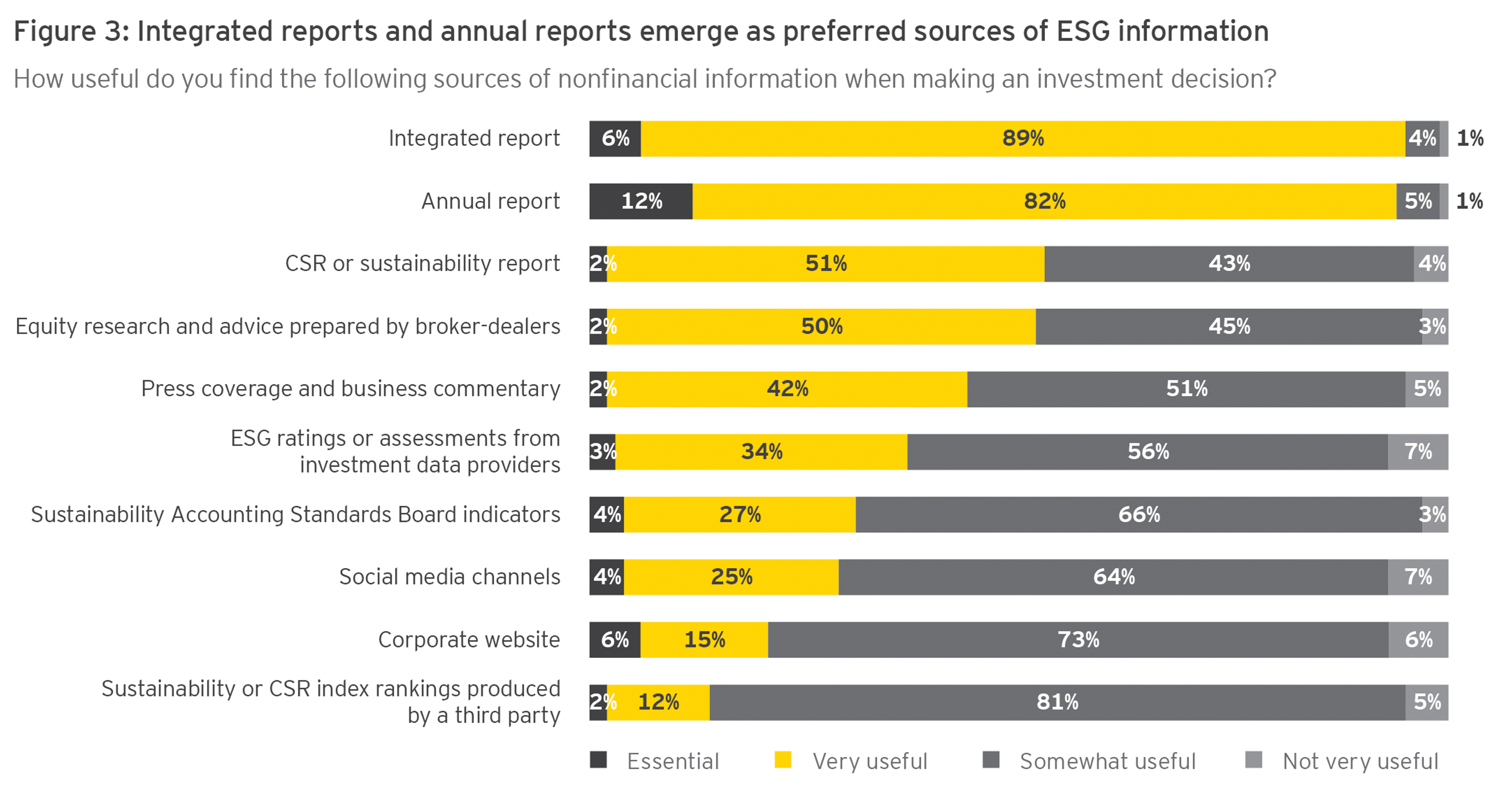

Zunehmende Bedeutung integrierter und jährlicher Geschäftsberichte

Investoren stützen sich bei ihren Entscheidungen immer häufiger auf die ESG-Berichterstattung der Zielunternehmen selbst. Die Nutzung von Nachhaltigkeitsberichten oder CSR-Berichten zur unternehmerischen Gesellschaftsverantwortung (Corporate Social Responsibility), Equity-Studien von Wertpapierhändlern, Presseberichten und anderen Drittquellen nimmt hingegen ab oder stagniert. Fast alle Befragten (94 Prozent) erklärten, dass integrierte Berichte als Quelle für nicht-finanzielle Informationen sehr nützlich (88 Prozent) oder unverzichtbar (6 Prozent) sind. Derselbe Prozentsatz berichtete auch, dass jährliche Geschäftsberichte als Quelle für nicht-finanzielle Informationen sehr nützlich (82 Prozent) oder unverzichtbar (12 Prozent) sind.

Investoren erkennen die Vorteile einer integrierten Berichtserstattung

88 %der befragten Investoren halten eine integrierte Berichterstattung für sehr hilfreich.

In der Global Climate Change and Sustainability Services Investorenbefragung von 2017 bezeichneten lediglich 57 Prozent integrierte Berichte als sehr nützlich oder unverzichtbar, während 63 Prozent dasselbe für jährliche Geschäftsberichte angaben.

Mehr als die Hälfte der Befragten (56 Prozent) sagen, dass die nicht-finanzielle Berichterstattung eines Unternehmens entweder nicht verfügbar oder für einen nennenswerten Vergleich mit der anderer Unternehmen nicht ausreichend sei. Den Investoren zufolge ist die Berichtsrate bei formalen Unternehmensdokumenten zu Unternehmensführung, Richtlinien und Verfahrensweisen sehr hoch. Was jedoch fehlt, sind Überprüfungsmöglichkeiten für die Unternehmensverantwortung – Informationen darüber, wie nicht-finanzielle Messmethoden festgelegt und implementiert werden. Investoren legen ihr Augenmerk auf ökologische und soziale Faktoren, die für die Erreichung der strategischen Ziele des jeweiligen Unternehmens von Bedeutung sind, und auf die Festlegung relevanter Ziele für die Zukunft.

Kapitel 2

Emittenten können Wesentliches immer besser bewerten

Investoren fordern heute umfangreichere ESG-Daten und erwarten dabei konsistente Informationen auf <em>Investment-Grade</em>-Niveau als Grundlage für ihre Entscheidungen.

Die unternehmerische Berichterstattung über ESG-Risiken wird besser – besonders im Bereich Unternehmensführung

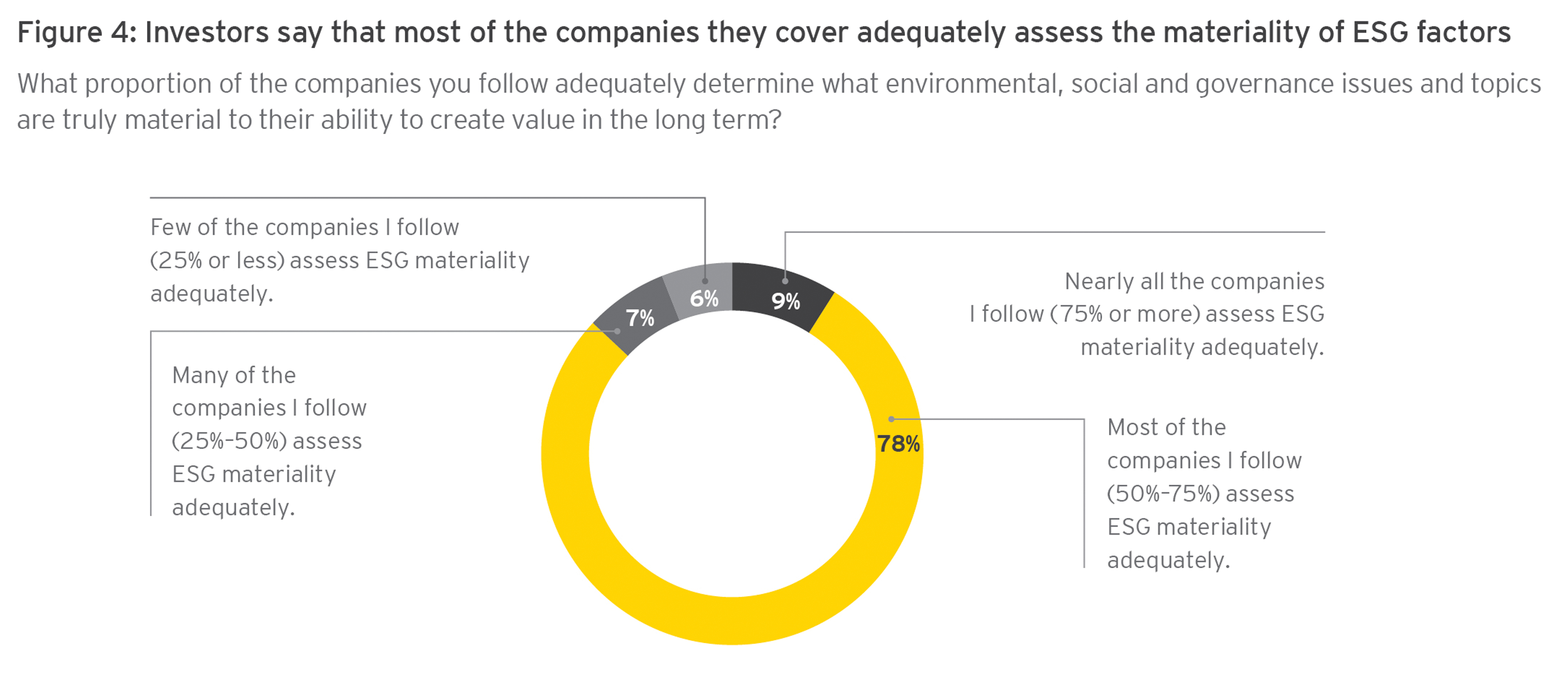

Für die Investoren ist ein Großteil der Unternehmen in der Lage, die Wesentlichkeit von Faktoren der Unternehmensführung zu beurteilen. So sagen 87 Prozent unter ihnen, dass die meisten (78 Prozent) oder fast alle (9 Prozent) Unternehmen, über die sie sich informieren, die Wesentlichkeit im Bereich ESG angemessen beurteilen.

Investoren sind der Auffassung, dass die meisten Unternehmen die Wesentlichkeit der Unternehmensführungsfaktoren beurteilen können

87 %der befragten Investoren sagen, dass die meisten oder fast alle Unternehmen die Wesentlichkeit von ESG zutreffend beurteilen.

Mithilfe der Wesentlichkeitsanalyse können bei der Bewertung der Konsequenzen von ESG-Risiken zentrale Problembereiche herausgearbeitet werden.

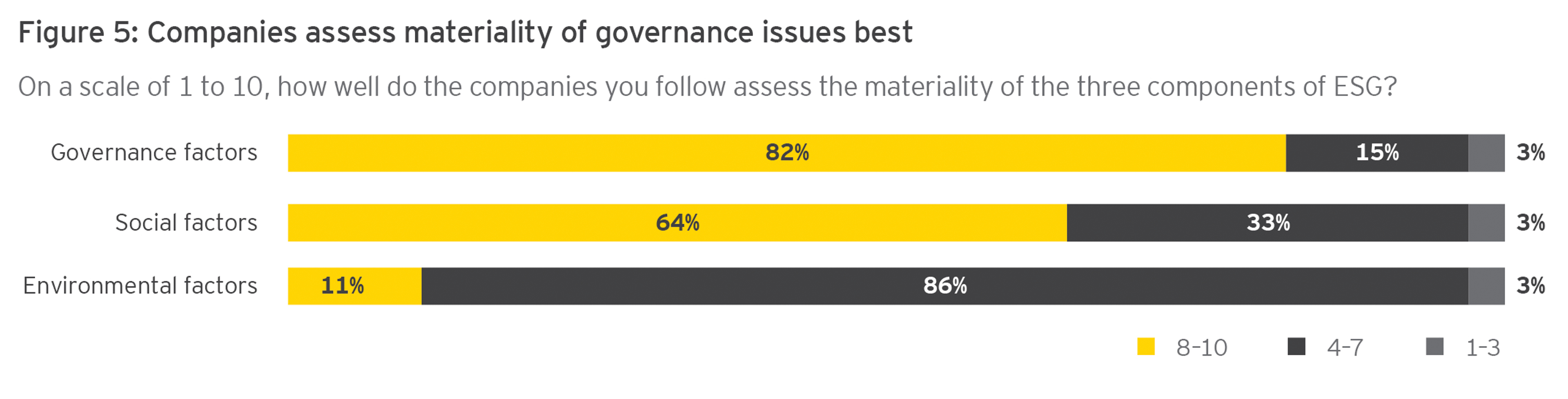

Investoren bewerten die Selbstbeurteilung der Wesentlichkeit von Unternehmensführung durch das Unternehmen am besten (8,28 auf einer Skala von 1 bis 10), gefolgt von sozialer (7,72) und ökologischer (6,19) Wesentlichkeit. Man muss jedoch bedenken, dass über Risiken in der Unternehmensführung zwar am gründlichsten berichtet wird, diese allerdings nur schwer zu bewerten und zu messen sind.

Compliance und Risikomanagement dienen als Anreiz

Die große Mehrheit der Investoren ist der Ansicht, dass regulatorische Compliance (90 Prozent), dicht gefolgt vom Risikomanagement (87 Prozent) Unternehmen am stärksten für eine detaillierte, nicht-finanzielle und ESG-Berichterstattung motivieren. Andere ausschlaggebende Gründe seien Strategien für eine langfristige Wertentwicklung (78 Prozent) und Konkurrenzdruck (70 Prozent).

Kapitel 3

Die vier wichtigsten Faktoren für die Entscheidungsfindung

Die wichtigsten ESG-Faktoren für Investitionsentscheidungen sind Unternehmensführung, Lieferkette, Menschenrechte und Klimaschutz.

ESG-Schlüsselfaktoren

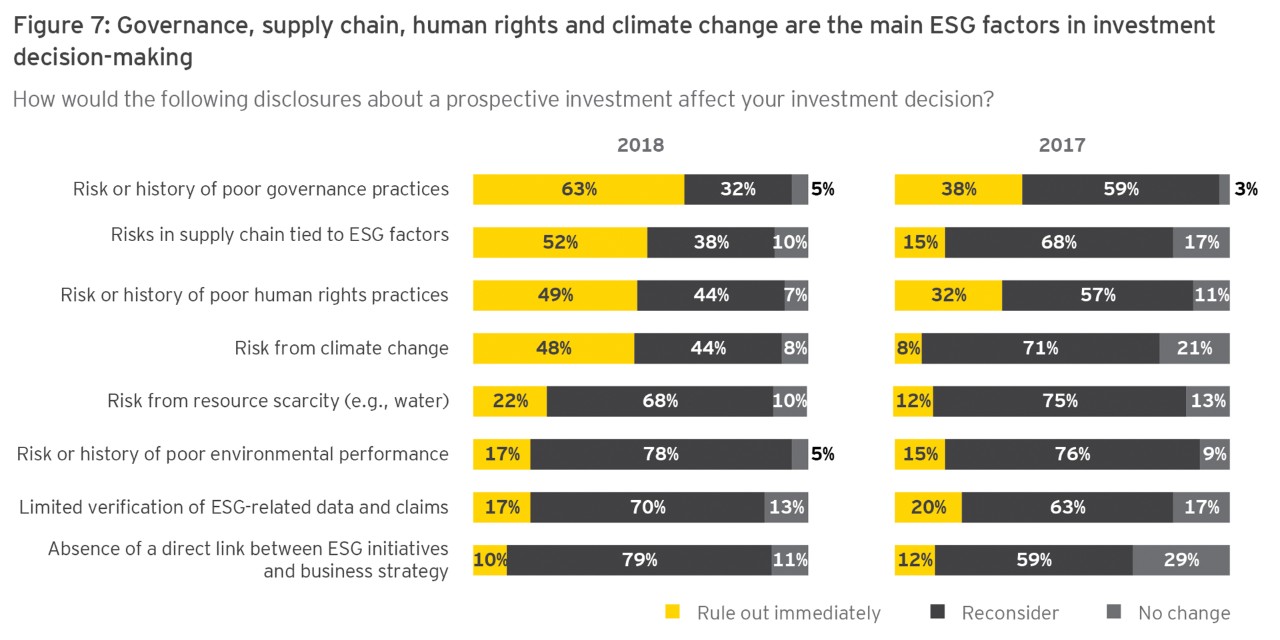

Für die bei unserer diesjährigen Studie befragten Investoren besteht ein Zusammenhang zwischen den ESG-Hauptfaktoren für Investitionsentscheidungen und den Risiken in den Bereichen Unternehmensführung, Lieferkette, Menschenrechte und Klimaschutz.

Ein Risiko oder eine Vorgeschichte schlechter Unternehmensführung ist für 63 Prozent der Investoren ein sofortiger Ausschlussgrund. Gleichermaßen schrecken auch ESG-Risiken in der Lieferkette (52 Prozent), Risiken aufgrund von früheren Mängeln bei den Menschenrechtsstandards (49 Prozent) oder klimabedingte Risiken (48 Prozent) Investoren ab. Ähnliche Angaben finden wir auch schon in der Global Climate Change and Sustainability Services Investorenbefragung von 2017. Darin erklärten Investoren, dass eine Investition für sie auf keinen Fall mehr in Frage käme, sollten Probleme in den Bereichen Unternehmensführung (38 Prozent), Menschenrechte (32 Prozent), Verifizierbarkeit der ESG-Daten und -Aussagen (20 Prozent) sowie Lieferkette (15 Prozent) vorhanden sein. Der Klimawandel wurde mit einem Wert von lediglich 8 Prozent als am wenigsten ausschlaggebend bewertet.

Klimawandel: Übergangsrisiko oder physisches Risiko?

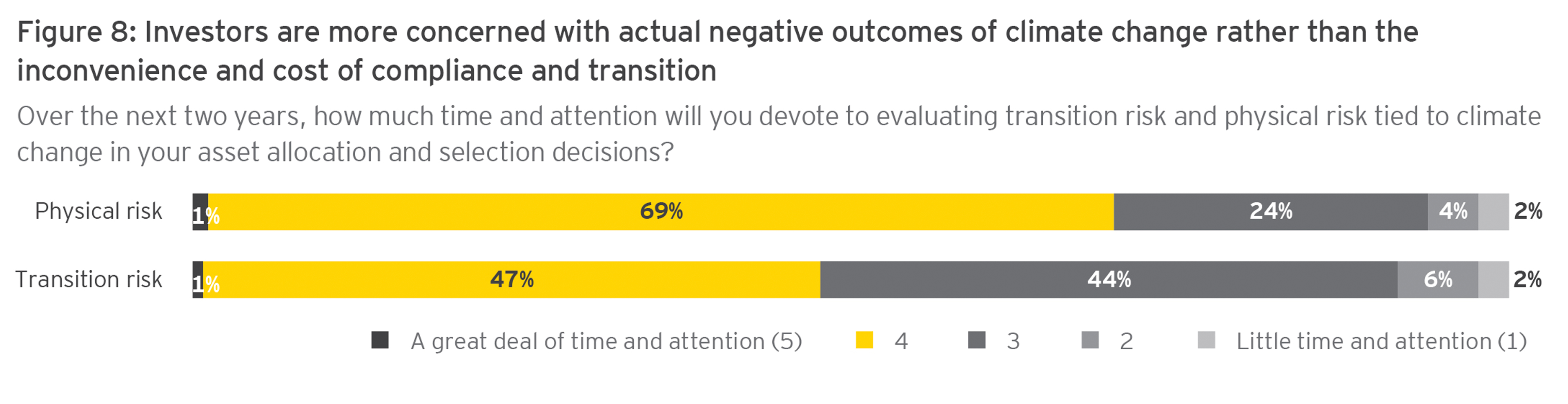

Von den Investoren wird uns immer wieder berichtet, dass der Klimawandel durchgängig eines der wichtigsten, von den Berichterstattern identifizierten Themen ist. In der aktuellen Studie sagten sie jedoch, dass sie sich stärker um die physischen Auswirkungen der klimabedingten Risiken sorgen als um Übergangsrisiken, die z .B. durch die Einführung neuer Vorgaben, Arbeitsweisen und Abläufe entstehen. So erklären 70 Prozent, dass sie über die nächsten zwei Jahre hinweg ausreichend oder sehr viel Zeit und Aufmerksamkeit auf die physischen Risiken aufwenden werden. Für Übergangsrisiken treffen 48 Prozent dieselbe Aussage.

Kapitel 4

Investitionsziele treiben Prüfaktivitäten und Portfolio Tilts voran

ESG-Faktoren können von potentiellen Investoren für positive oder negative Überprüfungen genutzt werden.

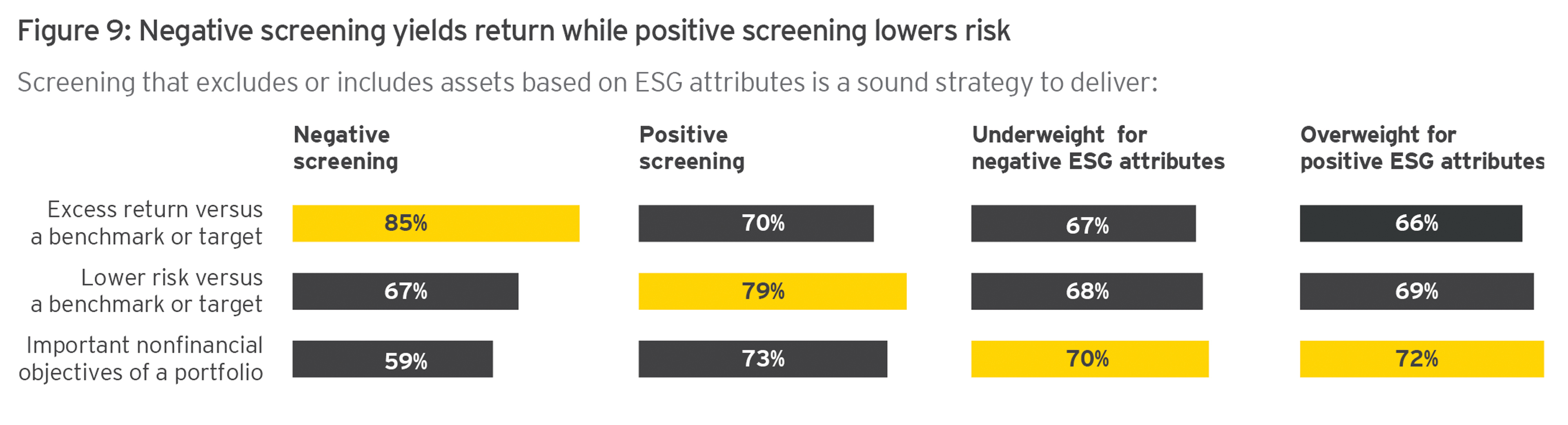

Negative und positive Überprüfungen

Laut den Investoren, die unsere Umfrage beantworteten, führen negative Überprüfungen zu höheren Renditen (85 Prozent) und verringerten Risiken (67 Prozent) gegenüber einem Benchmark oder Ziel. Des Weiteren gaben die Investoren an, dass positive Überprüfungen zu niedrigeren Risiken führen (79 Prozent) und sich vorteilhaft auf die wichtigsten nicht-finanziellen Ziele eines Portfolios auswirken.

Investoren unterstützen auch ESG-basiertes Portfolio Tilting

Die Befragen berichteten, dass die Untergewichtung aufgrund negativer ESG-Eigenschaften gegenüber einem Benchmark oder Ziel Risiken senkt (67 Prozent) und zu höheren Renditen führt (68 Prozent), wohingegen eine Übergewichtung aufgrund positiver ESG-Eigenschaften bedeutende nicht-finanzielle Portfolioziele durchsetzt (72 Prozent) und Risiken gegenüber einem Benchmark oder Ziel senkt (69 Prozent).

ESG-spezifische Instrumente

Die befragten Investoren geben an, dass ESG-spezifische Instrumente wie Green Bonds gegenüber einem Benchmark oder Ziel Risiken senken können (72 Prozent), nicht-finanzielle Portfolioziele durchsetzen können (71 Prozent) und zu höheren Renditen gegenüber einem Benchmark oder Ziel führen (69 Prozent).

Auch interessant

Kapitel 5

Investoren streben Kooperationen an, um ESG-Berichtsstandards zu etablieren

Investoren fordern zunehmend Standards für die nicht-finanzielle Rechnungslegung. Staatliche Behörden, Regulatoren und Unternehmen sollten daher zusammenarbeiten.

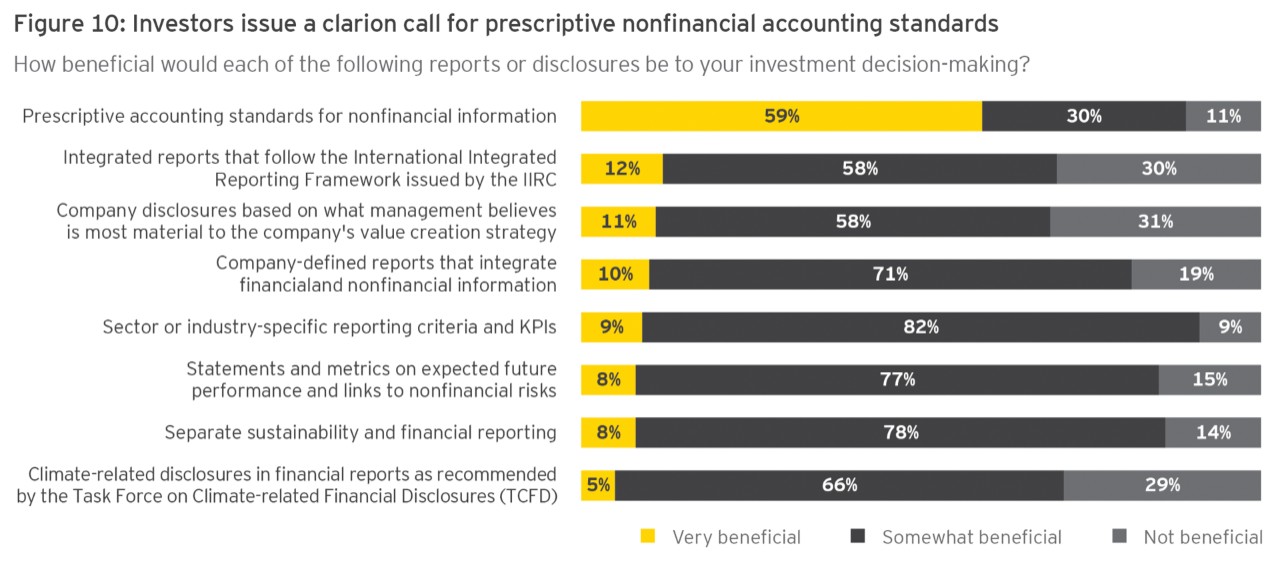

Der Ruf nach Standards

Investoren äußern einen dringenden Bedarf nach verbindlichen nicht-finanziellen Rechnungslegungsstandards. Laut 59 Prozent der Investoren wären verbindliche Rechnungslegungsstandards für nicht-finanzielle Informationen ein Zugewinn. Dies stellt einen Anstieg von 26 Prozentpunkten im Vergleich zur Global Climate Change and Sustainability Services Investorenbefragung von 2017 dar.

Zudem überlagerte die Forderung von Standards die Nachfrage bei den folgenden drei Faktoren (der Wichtigkeit nach geordnet): integriertes Berichtswesen gemäß den Bestimmungen des International Integrated Reporting Council (IIRC); Unternehmensberichterstattung auf Grundlage dessen, was das Management als wesentlich für die Wertschöpfungsstrategie des Unternehmens erachtet; Unternehmensspezifische Berichte, die finanzielle und nicht-finanzielle Informationen einbinden.

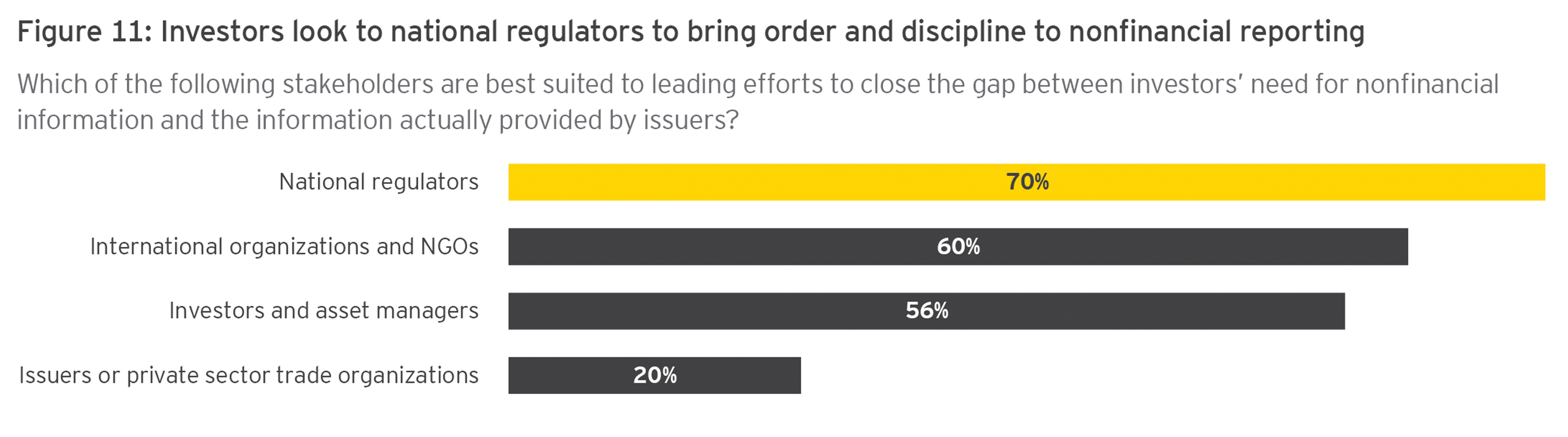

Der Ruf nach staatlichen Maßnahmen

Die Investoren hielten nationale Regulierungsstellen für am besten geeignet (70 Prozent), um Maßnahmen zur Schließung der Lücke zwischen der Investorenforderung nach nicht-finanziellen Informationen und den tatsächlich bereitgestellten Informationen voranzutreiben. Ebenfalls eine Rolle spielen sollten internationale Organisationen und NGOs (60 Prozent) sowie Investoren und Vermögensmanager selbst (56 Prozent). Nur 20 Prozent der Befragten sind der Ansicht, dass Emittenten oder Handelsunternehmen aus der Privatwirtschaft die Führungsrolle einnehmen sollten.

Kapitel 6

Wie geht es weiter?

Unternehmen sollten ein strategisches Narrativ dafür entwickeln, wie sie den Unternehmenserfolg durch den Ausbau immaterieller Werte steigern wollen.

Die steigende Investorenforderung nach Berichterstattung über nicht-finanzielle Informationen spiegelt auf Investorenseite ein tiefgreifendes Verständnis des Zusammenhangs zwischen unternehmerischer Leistung und ESG-Faktoren wider. Für Sie bedeutet das, dass Sie neben Ihrer finanziellen Berichterstattung auch ein kohärentes und strategisches Bild nach außen vermitteln sollten, in dem zu erkennen ist, auf welche Weise immaterielle Werte zu Ihrem Unternehmenserfolg beitragen sollen.

Diese Hinweise und Daten können Sie bei zielführenden Gesprächen mit Investoren unterstützen, und Ihr Unternehmen auf zukünftige regulatorische Entwicklungen vorbereiten.

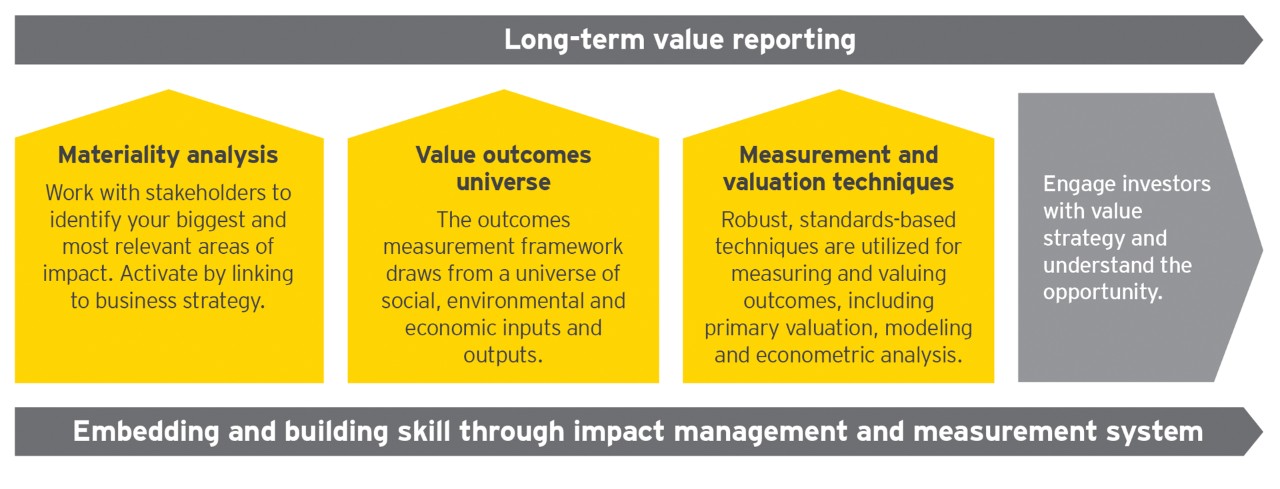

Für Unternehmen sind vier zentrale Bereiche besonders relevant:

- Einführung eines strukturierten Verfahrens für die Wesentlichkeitsanalyse

- Ermittlung und Berichterstattung sozialer und ökologischer Ergebnisse

- Messung und Berichterstattung des langfristigen Werts

- Umfassenderes Berichtswesen zu allen Klimarisiken und Absprache mit Stakeholdern einschließlich Investoren

Fazit

Dies ist die vierte Ausgabe der EY Climate Change and Sustainability Services-Studie, die sich mit dem Umgang von Investoren mit der Berichterstattung über ESG- und nicht-finanzielle Faktoren und ihrer Auswirkung auf Entscheidungsprozesse befasst.

Die diesjährige Ausgabe zeigt einen deutlichen Konsens über die Bedeutung von ESG- oder nicht-finanziellen Informationen für Investitionsentscheidungen. Weltweit erwarten Investoren umfangreichere und zielführendere Berichte auf gleichbleibend hohem Qualitätsniveau über die Unternehmensleistung im nicht-finanziellen Bereich. Durch die Erfüllung dieser Forderung wird ein breiteres, wertorientiertes Berichtswesen eingeführt und so das Vertrauen zwischen Unternehmen und ihren wichtigsten Stakeholdern gestärkt.